欧洲杯体育若是邮储银行实行高等法-开云(中国)kaiyun网页版登录入口

(原标题:42家上市银行:银行只分为邮储和其他!)

先来说一个论断:邮储银行简直即是中国版的富国银行。

富国银行的logo是一辆马车,快递起家,最早主要作事于好意思国经济相对过期的大西部,好意思国的诸多偏远地区也存在储蓄的刚性需求,银行业务应时而生。这与邮储银行的出身历程如出一辙,何况这类由海量快递网点演化而来的银行业务在全球鸿沟内来看都比较生僻。

这即是我认为邮储银行简直是中国版的富国银行的主要原因?非也。

邮储银行简直即是中国版的富国银行,这要从银行业的实质去看,稍后细说。

【投资的中枢要义:】成为一个另类,寻找几个另类。

【成为一个另类:】全仓贯串熊市,严慎看待牛市。

【寻找几个另类:】具备壮健竞争上风的企业,一定是行业中相当稀奇的存在。越看越以为稀奇,越看越让东谈主感到旺盛,越看越上面。这种上面的嗅觉,足以使东谈主扛住股价的长久剧烈波动,足以让我安心无视巨擘机构的各种评级。

面前,A股上市银行苟简呈现6+9+27的形式:6家国有大型银行、9家宇宙性股份制生意银行、27家处所性生意银行。

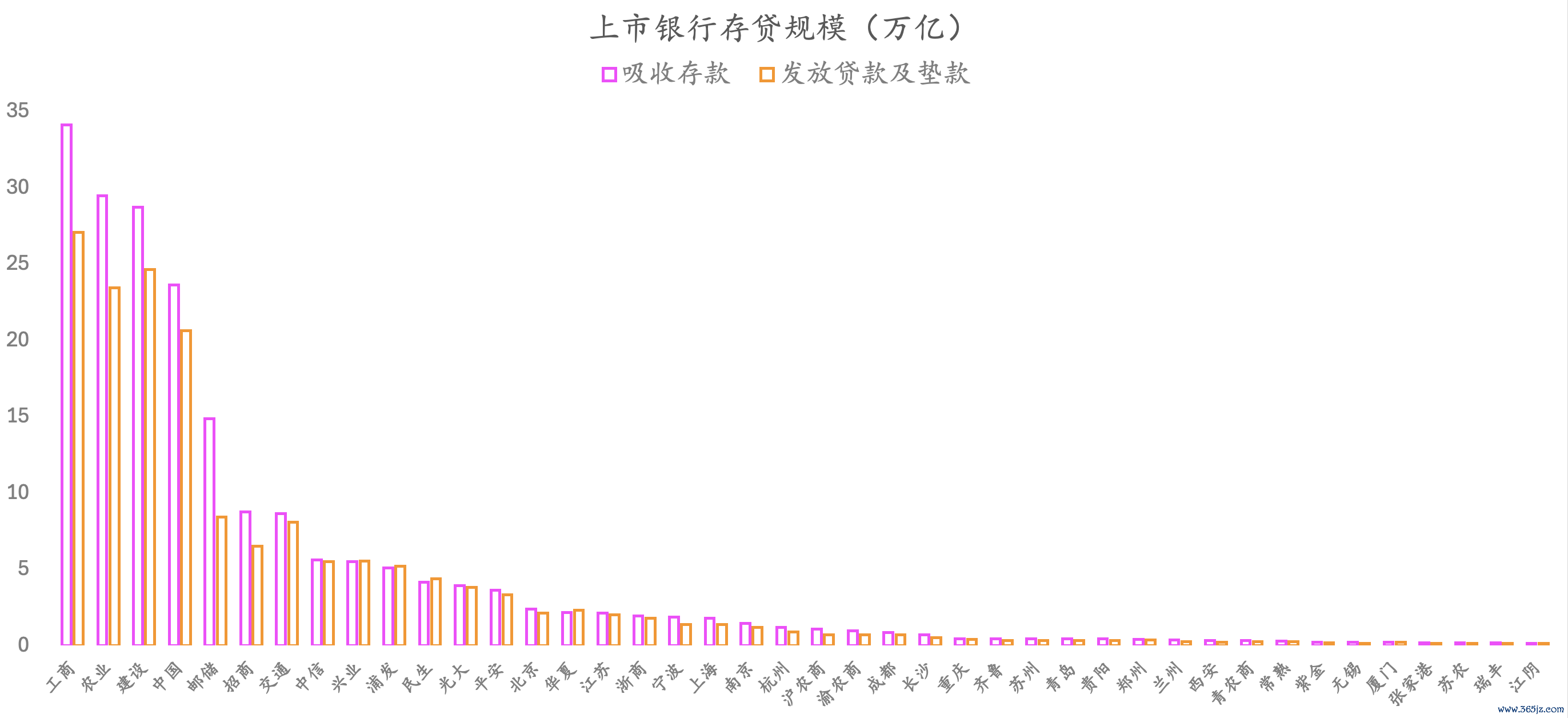

这42家上市银行的存贷范畴:

(抑遏2024H1,下同)

范畴别离相当之大,因为并不是每家银行都领有宇宙性缱绻执照的。

从长久竞争上风来看,总的来说,处所性生意银行存在诸多先天不及。因此,接下来我只是只将眼神聚焦在范畴相对较大的6家国有大型银行、9家宇宙性股份制生意银行上面。

领先我将要展示的是一个相当无为的邮储银行,然后我再给你展示一个相当稀奇的邮储银行。

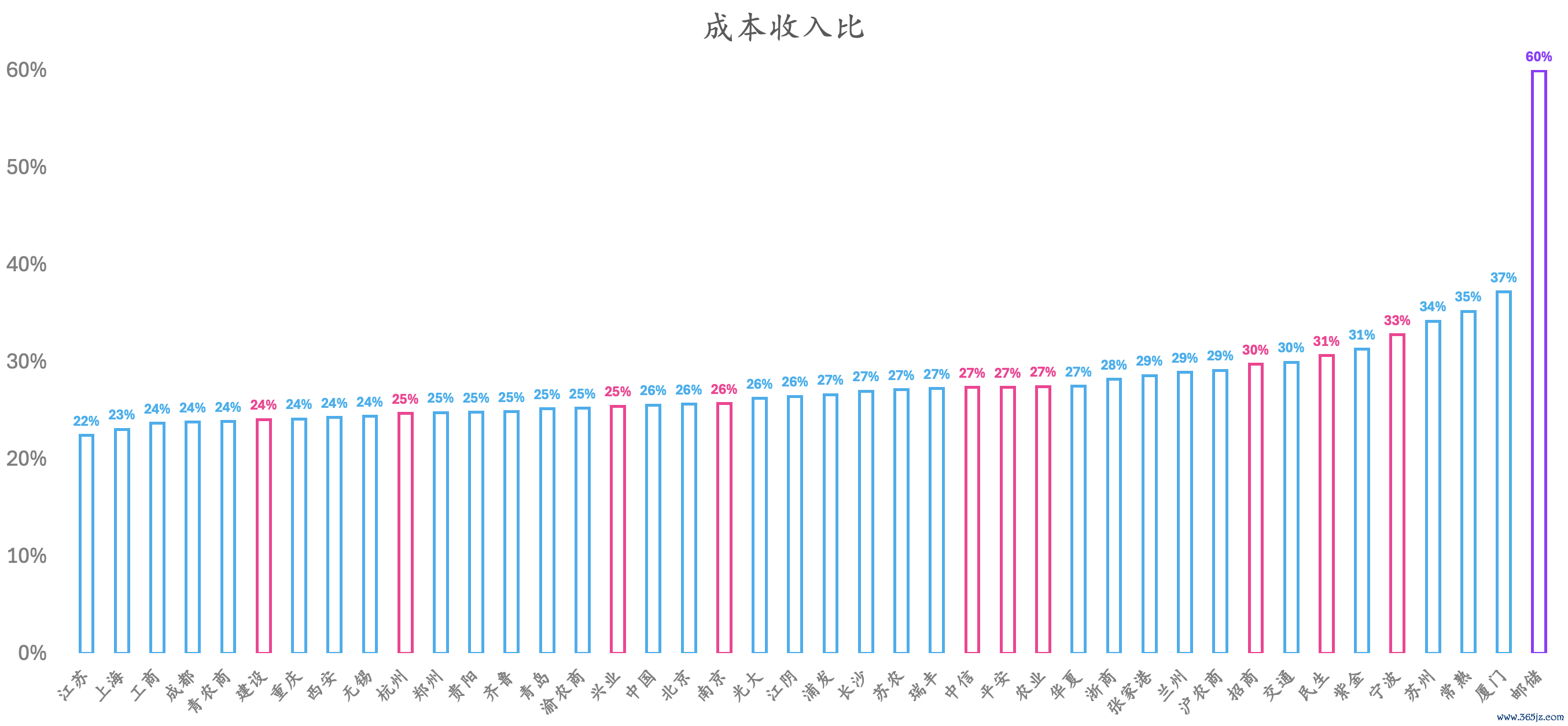

一,无为的邮储银行1,成本收入比:

(抑遏2024H1,下同)

与其他上市银行比拟,由于邮储银行需要非常背负一笔数额宽敞的吸储网店代理费,邮储银行的成本收入比是系数上市银行中最高的。

只是因为这少量,可能就会吓退一众投资者。关联词,我想要说的是,待会儿咱们换个视角来看,现实情况并莫得这样可怕。

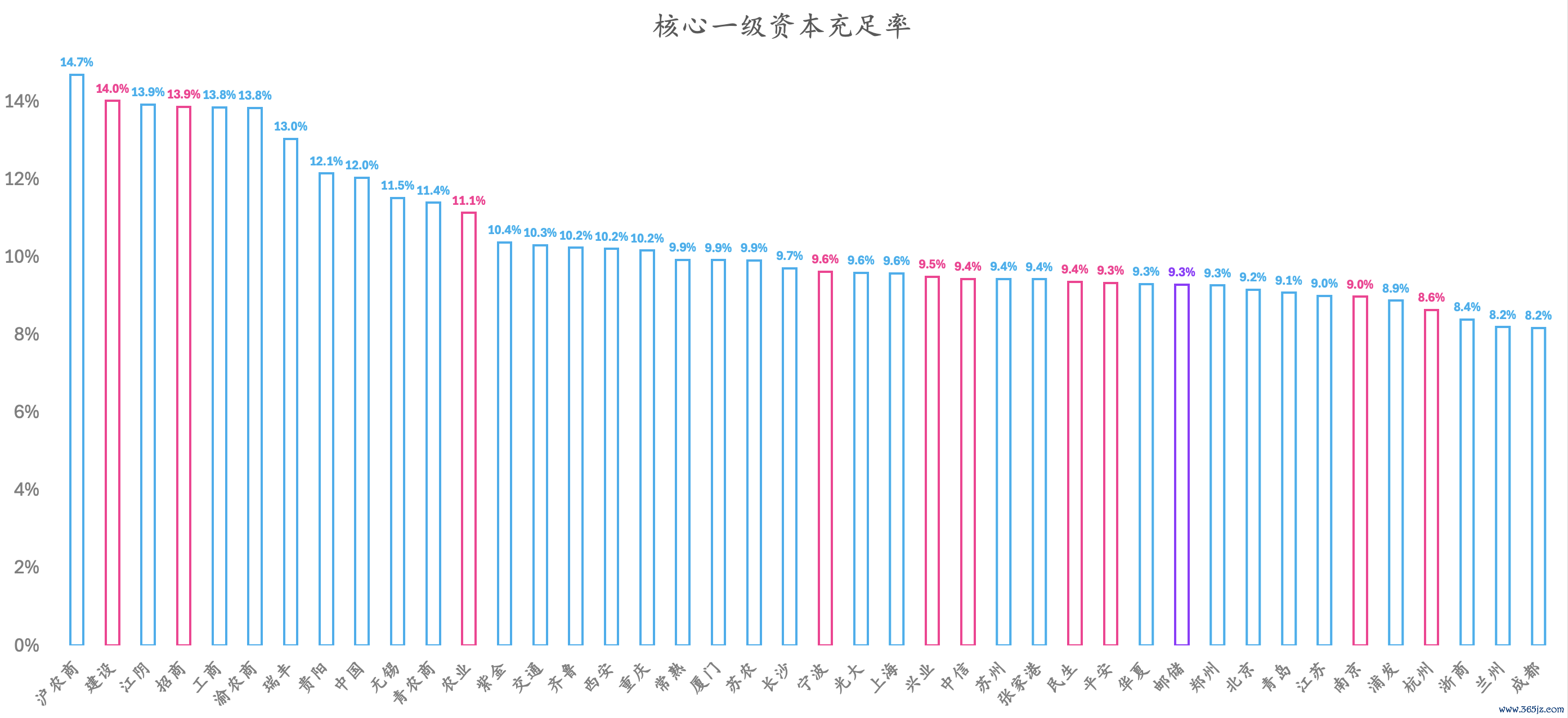

2,中枢一级成本富余率:

(抑遏2024H1,下同)

图中靠右侧,紫色即是邮储银行,比拟之下,其中枢一级成本富余率是比较低的。

这少量,可能又会吓退一众投资者。

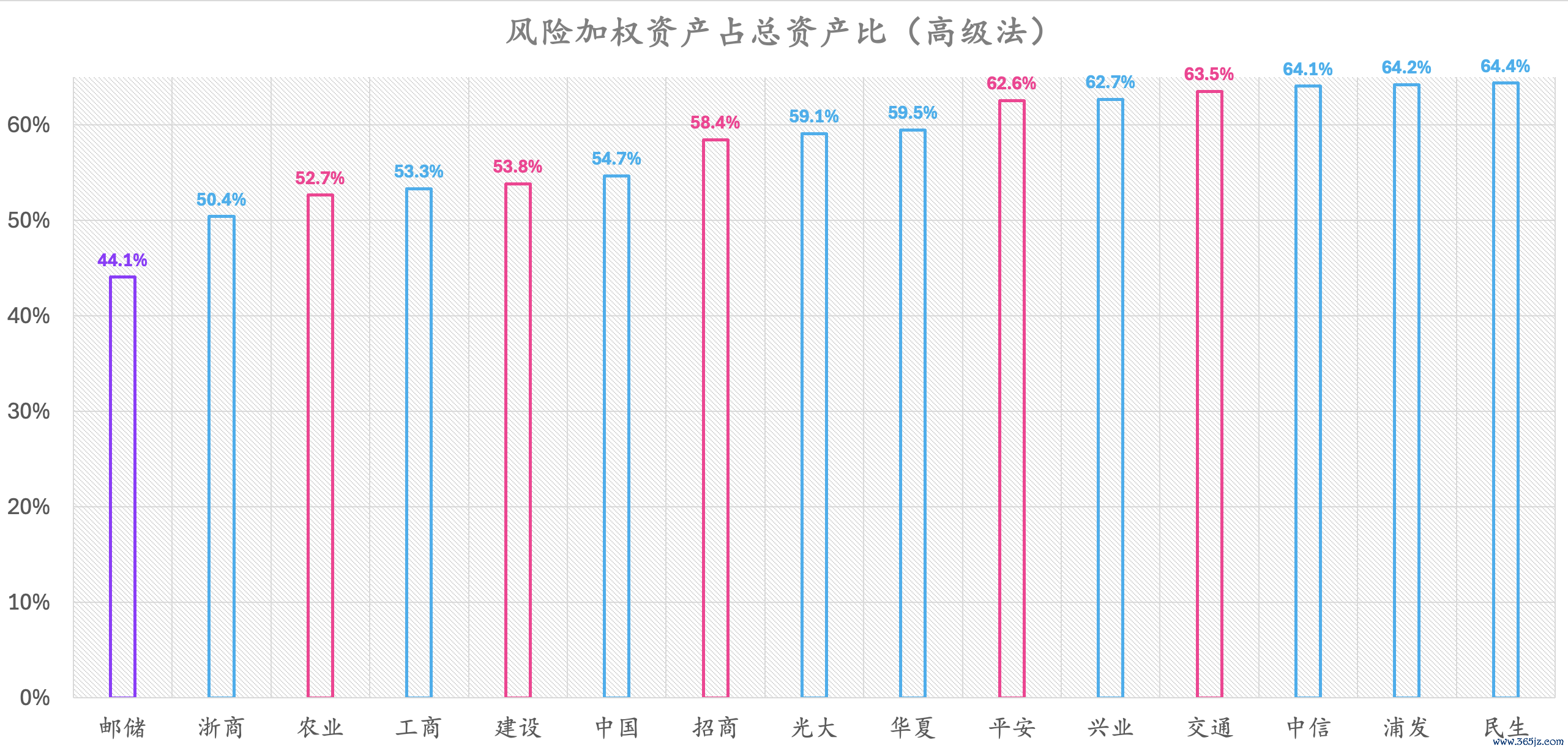

图中比较聚积左侧的设备银行、招商银行、工商银行、中国银行、农业银行、交通银行均已实行高等法。总的来说,高等法不错在一定进程上培植名义上的成本富余率。

面前邮储银行接收的是权重法,高等法仍在鞭策中。若是邮储银行实行高等法,其成本富余率不会显得如斯不胜。

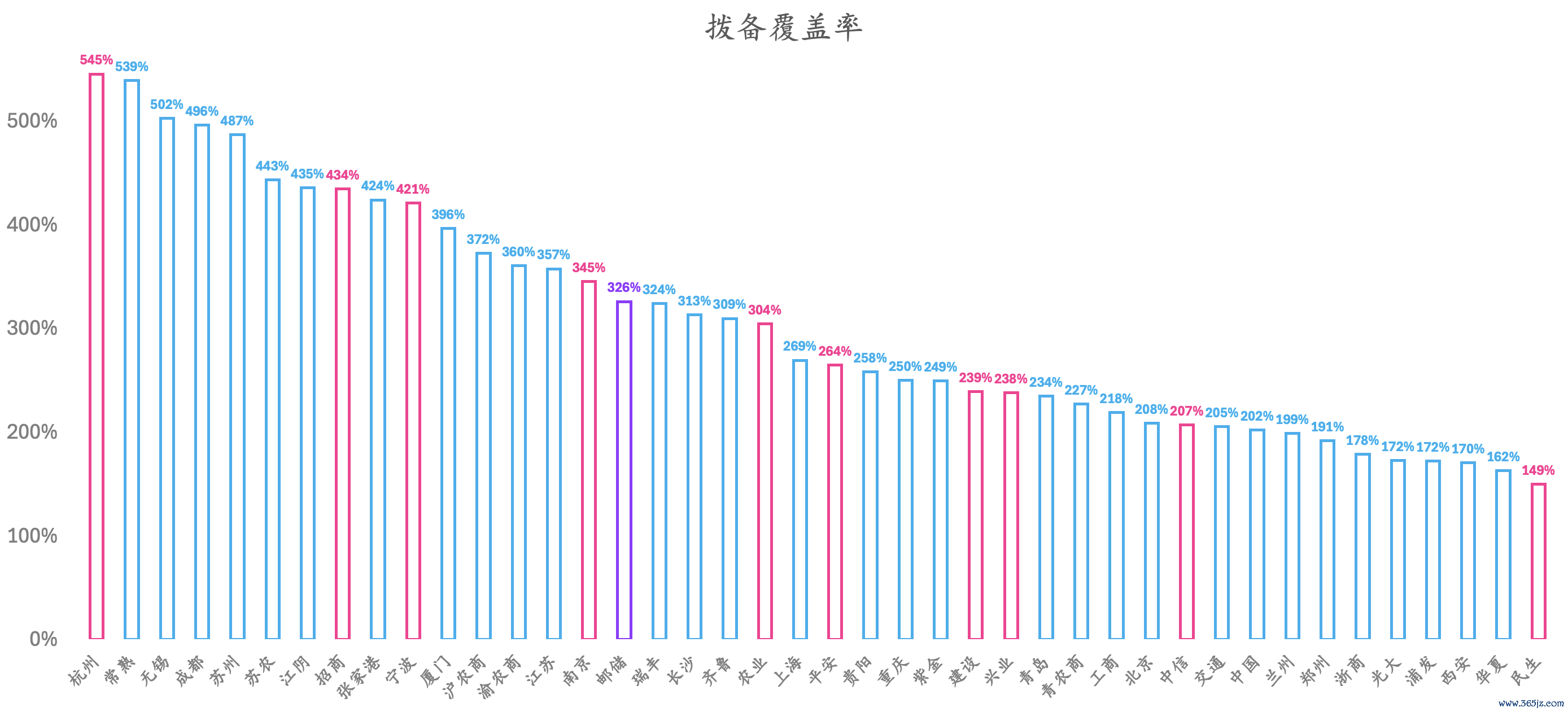

3,拨备遮盖率:

图中紫色,即是邮储银行2024H1的拨备遮盖率。近几年,邮储银行的拨备遮盖率着落得相对明显。

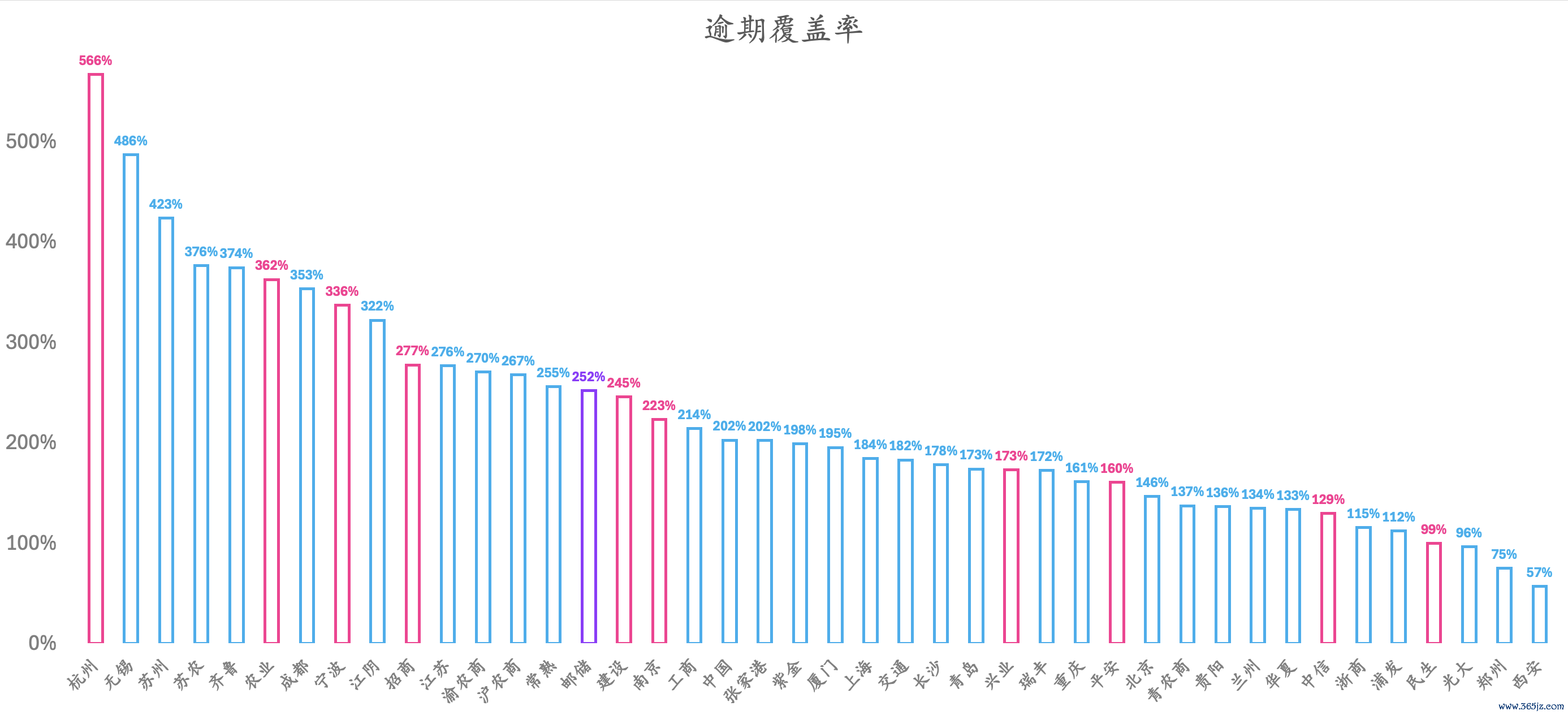

4,逾期遮盖率:

逾期遮盖率,是我东谈主为创造出来的一个东西:逾期遮盖率 = 拨备遮盖率 X (不良率 / 逾期率)

并非系数的逾期都管帐入不良。逾期入彀入不良的比例越大,管帐花式就越严格。所谓的逾期遮盖率,即是从另一个视角来注目拨备遮盖率。

图中紫色即是邮储银行,也莫得看出来什么稀奇的。

5,李嘉诚减合手邮储银行:

百度一下当初最早李嘉诚所以何种花式买入的邮储银行(并不是传统的买入花式),我有这样一种忖度:李嘉诚或者原来就并莫得很强的能源去长久合手有邮储银行。这,只是只是一种相当单方面的忖度,有可能猜错。

若是以上这些方面还莫得吓退你的话,接下来我给你展示一个相当稀奇的邮储银行。

【要点:对于本文,请自行查对数据准确性,不保证不雅点客不雅性,切勿当作任何投资依据或企业评价依据!迎接纠错~】

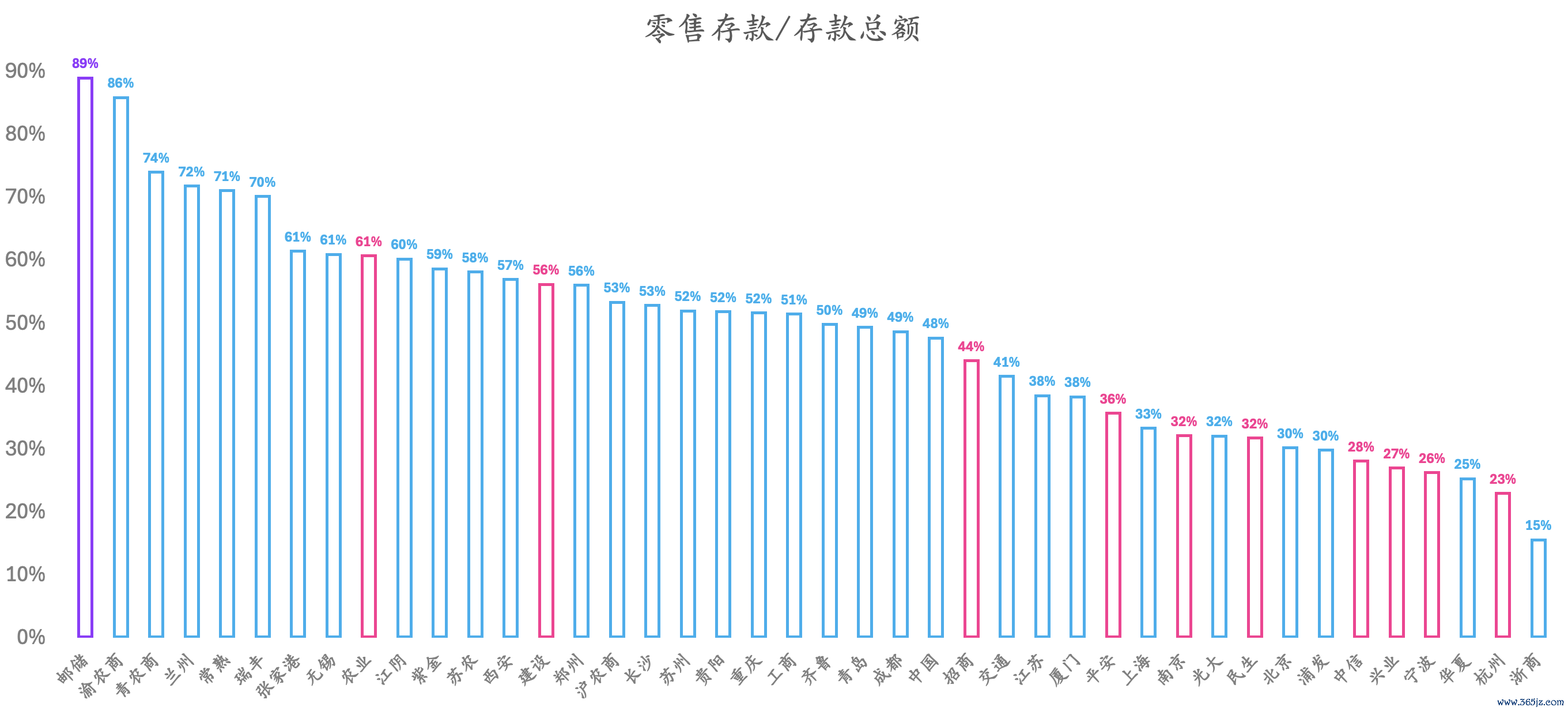

二,稀奇的邮储银行1,零卖进款占比:

邮储银行简直系数的进款,都来自个东谈主,而不是公司。邮储银行自我定位为零卖银行,并不奇怪,邮储银行自己所自然具备的资源资质注定了邮储银行即是一家零卖银行。

当作对比,招商银行只须44%的进款来自个东谈主,祥瑞银行只须36%的进款来自个东谈主。

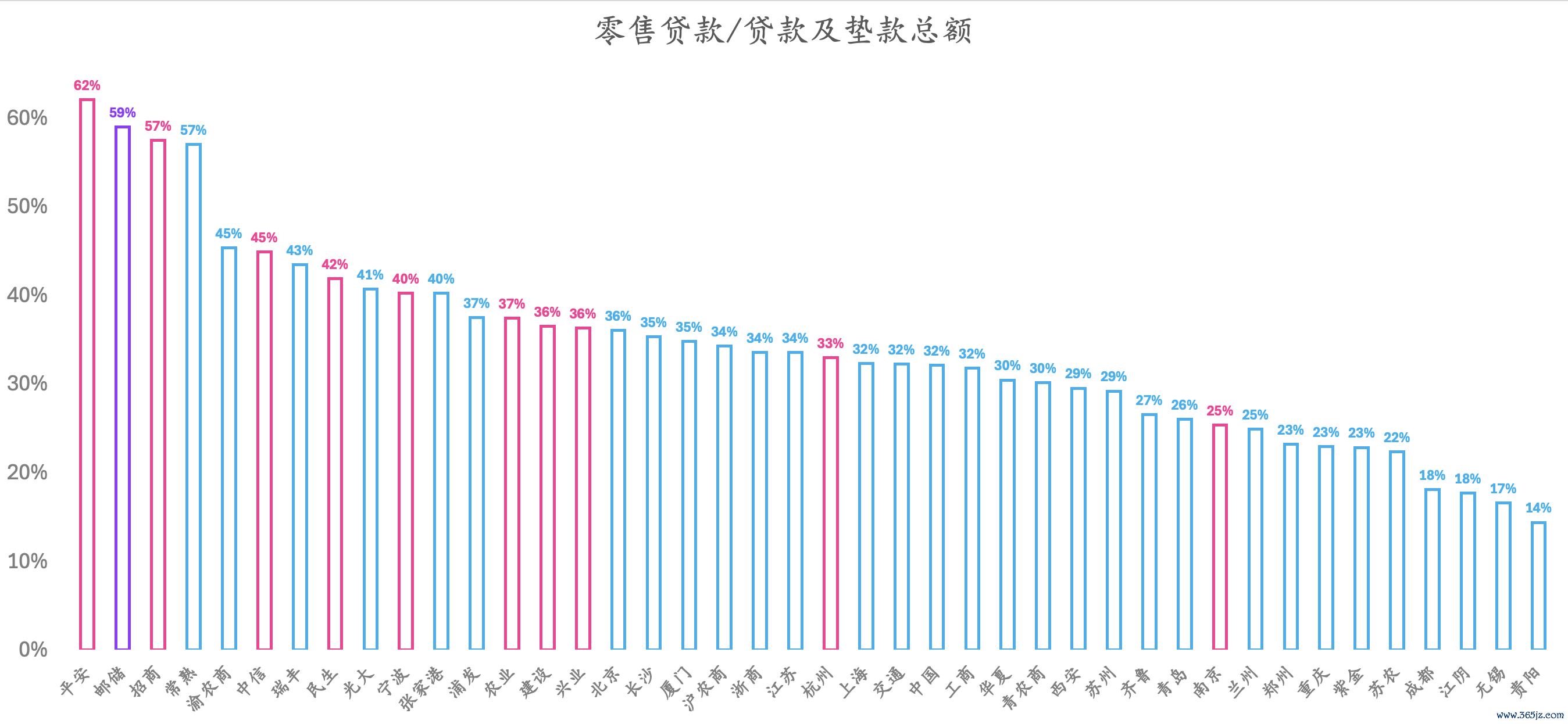

2,零卖贷款占比:

邮储银行夹在祥瑞银行、招商银行中间,排在第二。亦然非常高的比例。

联接零卖进款占比、零卖贷款占比来看,现实上,邮储银行才是名副其实的“零卖之王”。

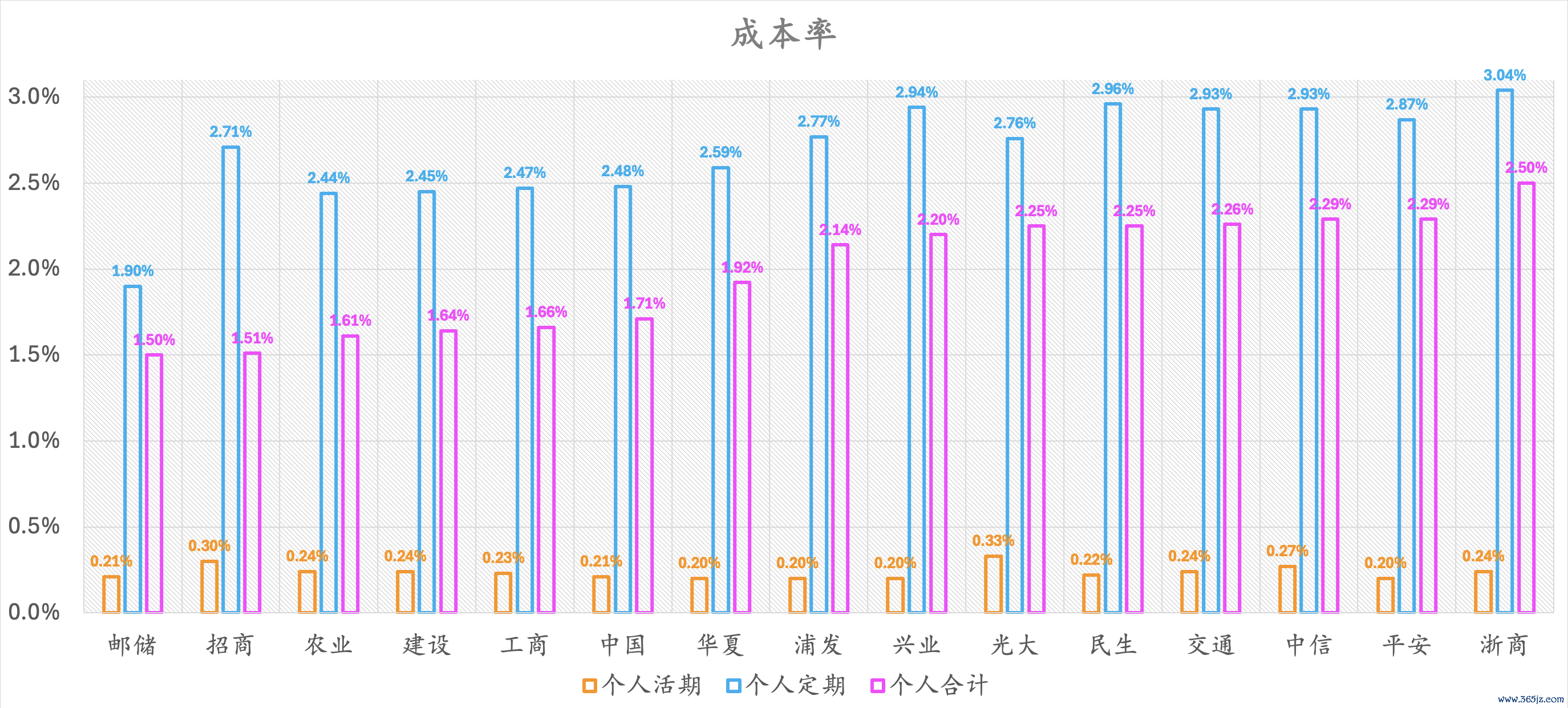

3,成本率:

并不是每家银行都领有宇宙性缱绻执照的。面前咱们将眼神聚焦在6家国有大型银行(邮储银行、工商银行、设备银行、中国银行、农业银行、交通银行)、9家宇宙性股份制生意银行(招商银行、祥瑞银行、中信银行、浙商银行、光大银行、浦发银行、民生银行、兴业银行、中原银行)身上。

岂论是个东谈主活期进款利率照旧个东谈主如期进款利率,邮储银行都是图中最低的。当作对比,岂论是个东谈主活期进款利率照旧个东谈主如期进款利率,招商银行都是图中明显偏高的。

贯注了,对比邮储银行、招商银行,邮储银行岂论是个东谈主活期进款利率照旧个东谈主如期进款利率都大幅低于招商银行,但是为什么邮储银行个东谈主进款算计利率简直与招商银行合手平呢(两者都很低)?

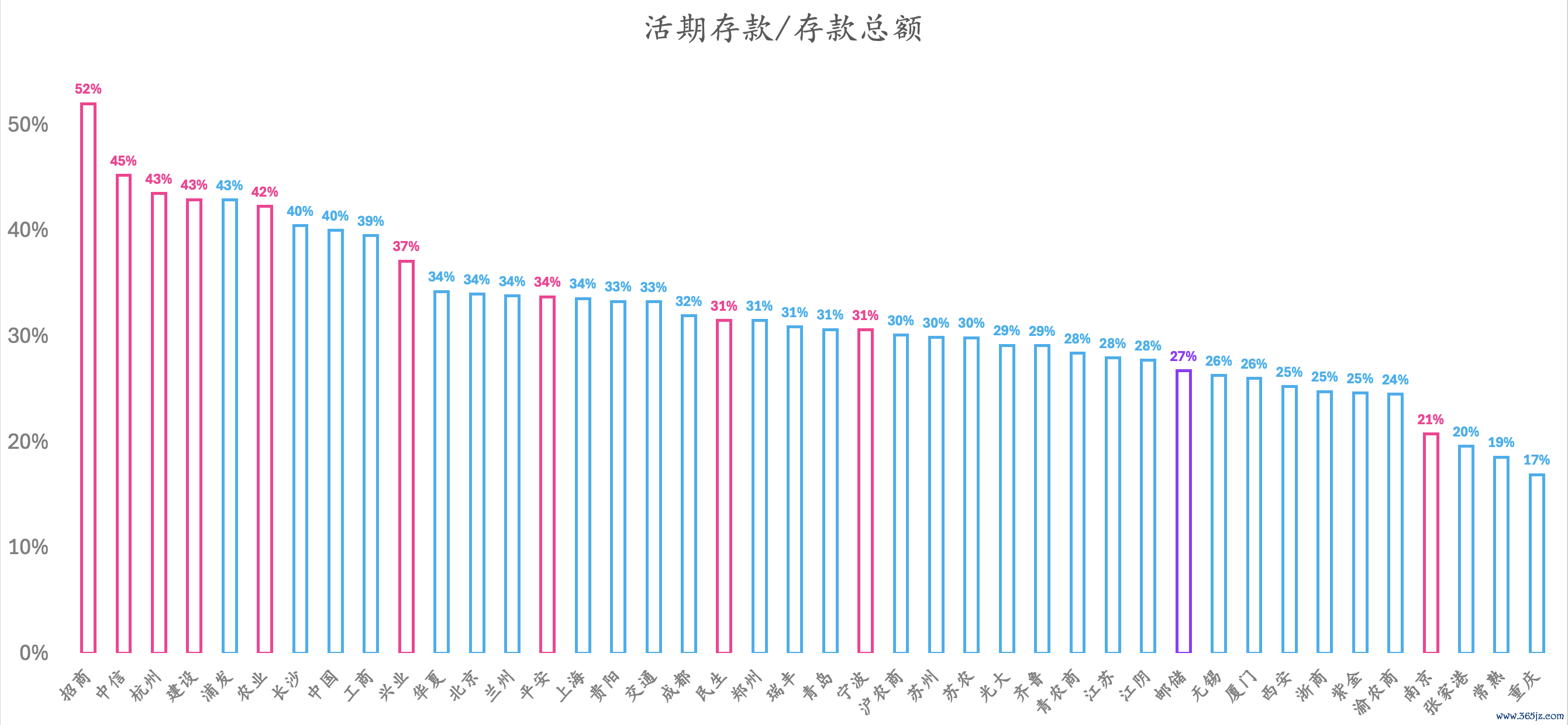

这即是招商银行的崇高之处了:

招商银行的活期进款占比(图中最左侧)仅为52%,远远向上邮储银行的27%(图中紫色)。诚然招商银行的个东谈主活期、个东谈主如期利率均大幅高于邮储银行,但招商银行的活期进款占比大幅高于邮储银行,这使得招商银行个东谈主进款算计利率与邮储银行简直合手平(两者都很低)。

若何作念到的?

比拟之下,招商银行的贯通业务作念得相当激进,而邮储银行在这方面仍然处于起步阶段。招商银行的崇高之处:客户申购和赎回贯通家具的经由中,存在恭候期,这个恭候期就酿成了活期进款。而招商银行进一步通过高进款利率,培植了客户的留存率。

实质上,银行业务的各别化瑕瑜常小的,竞争也瑕瑜常利弊的,在竞争加重的宏不雅环境下,繁密银行纷纷匠心独具,改善欠债结构,培植盈利。招商银行通过业务立异(外传,最早推出该类业务立异的是光大银行),寻求业务结构的各别化,暂时遁藏竞争。

关联词我要说的是,招商银行的这类生意模式并非不可复制,举例,紧随后来的设备银行等等。招商银行该类业务面前作念得相当好,也走在了行业的最前端,但该类业务并不具备所谓的护城河。其他银行紧随后来,只是需要时分辛勤。我不一定对,迎接纠错。

反过来想,由于邮储银行是起步最晚的银行,邮储银行的该类业务存在较大的发展空间。既然设备银行不错在这方面步步紧追招商银行,邮储银行有何不可?

何况,洽商新增营业网点的盈亏均衡点,邮储银行的海量网点,却是其他银行难以复制的。邮储银行致使敢在峭壁上以及高海拔“人命的禁区”等等地区开设银行。邮储银行的诸多偏远地区网点,频繁是其他银行所不敢涉足的,这即是邮储银行的护城河。

简言之,邮储银行领有护城河,招商银行莫得护城河。照旧那句话,我不一定对,迎接纠错。

【要点:对于本文,请自行查对数据准确性,不保证不雅点客不雅性,切勿当作任何投资依据或企业评价依据!迎接纠错~】

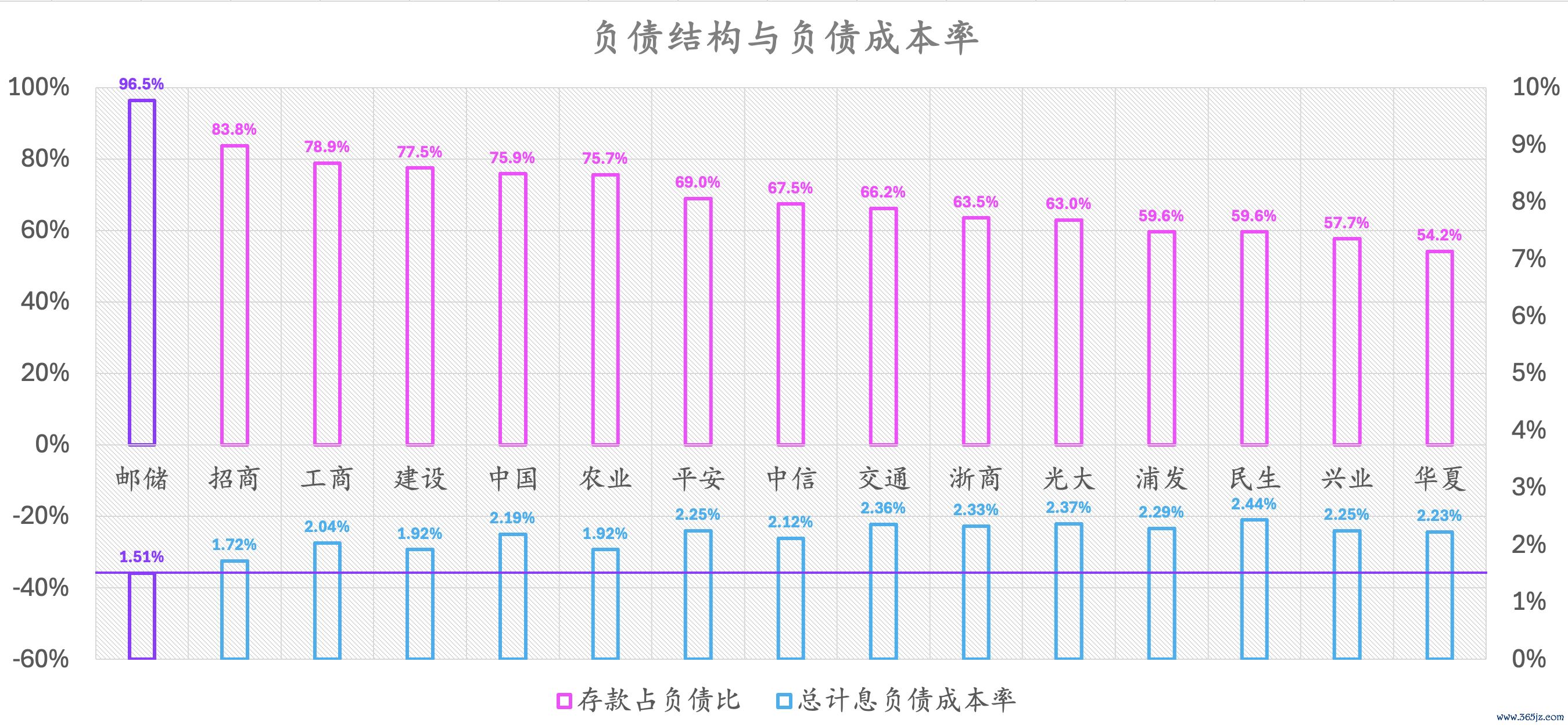

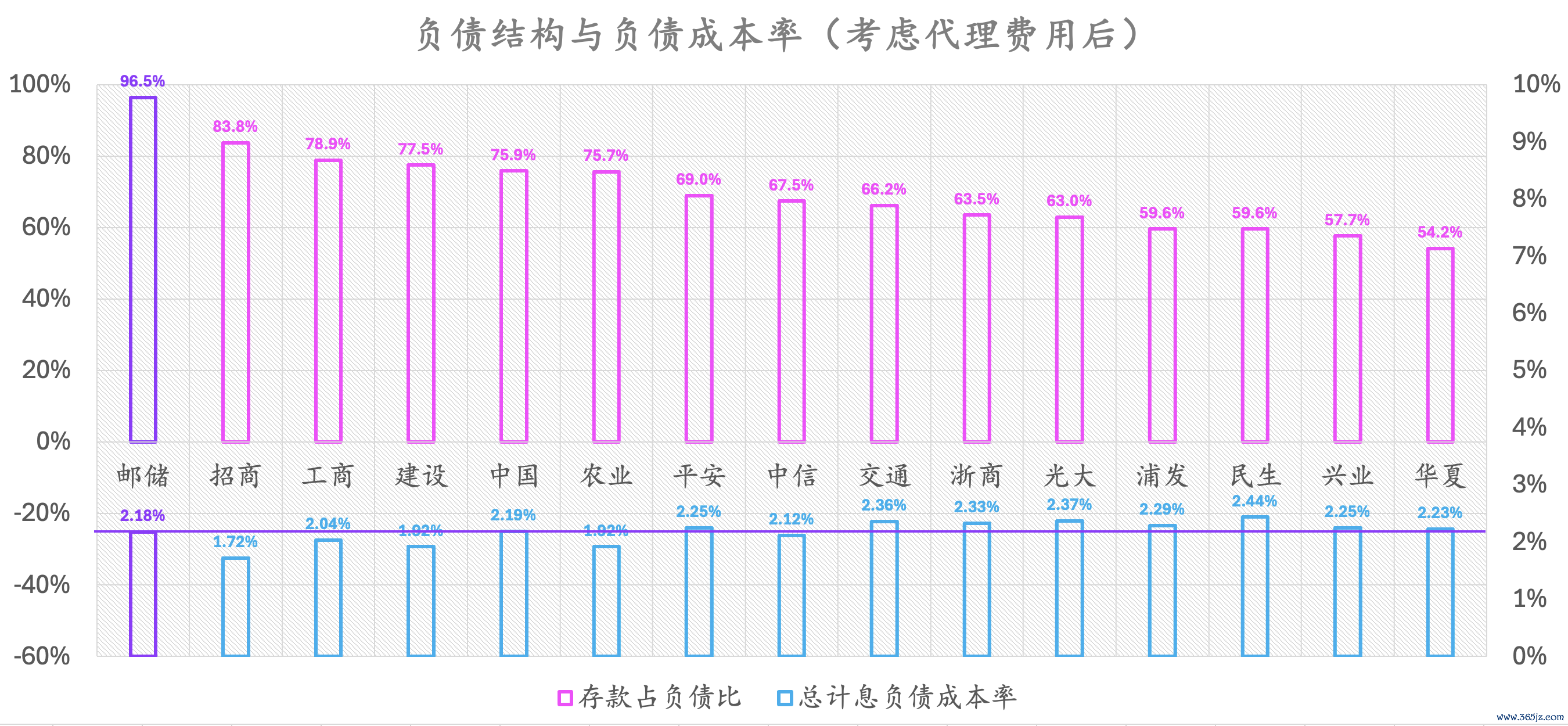

4,进款占欠债比、所有息欠债成本率:

图中最左侧,从欠债结构来看,邮储银行的简直系数欠债都是进款!这在全球鸿沟内来看,都是生僻的。实质上,银行缱绻的是风险,而邮储银行如斯这般的欠债结构,大大保险了邮储银行的长久缱绻安全性。

实质上,银行作念的即是简便地领受进款、披发贷款,而能不行连绵赓续地领受低成本进款瑕瑜常要害的。这即是对银行最朴实的交融。某些银行别的什么花里胡梢的招数,莫得必要太过留神。

从所有息欠债成本率来看,邮储银行亦然图中最低的。这不难交融,邮储银行吸储网点遮盖了中国最为偏远的地区,也即是处于一种近乎“与世无争”的环境中,压根不需要通过培植进款利率来领受进款。

那么有东谈主要说了,与其他银行比拟,邮储银行需要非常背负一笔代理网点用度。

我面前将代理网点的用度加上去(以邮储银行最新的代理用度率诡计),再行诡计邮储银行的所有息欠债成本率,如下:

洽商邮储银行的代理用度后,邮储银行的所有息欠债成本率由1.51%大幅高涨到了2.18%(松懈估算值),但2.18%这个数值,依然低于上图中大多量银行的所有息欠债成本率。

邮储银行的代理用度是一笔不小的开支,名义上看起来似乎很可怕,但现实上,如上图所示,并不是那么的可怕。

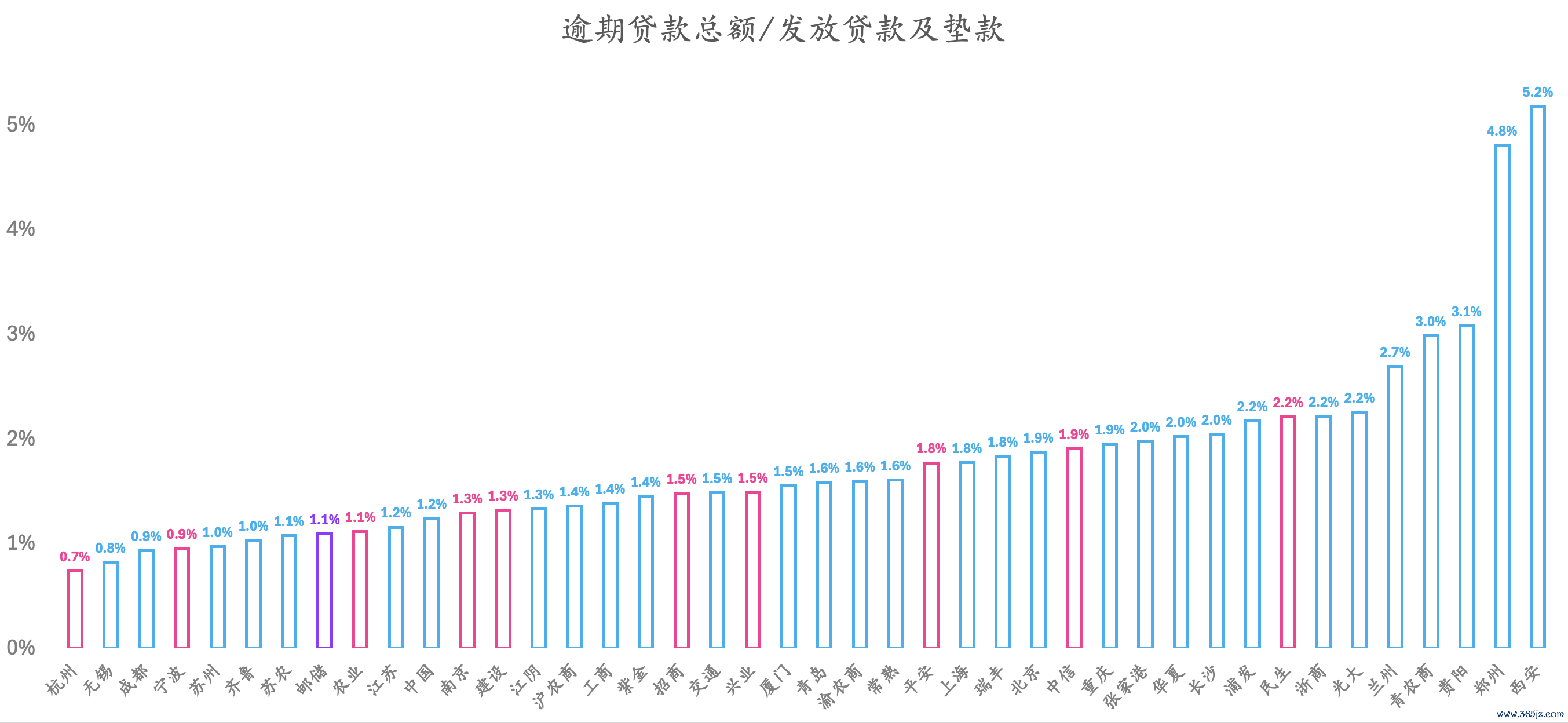

5,逾期贷款占比:

图中紫色,邮储银行的逾期贷款占比是很低的。

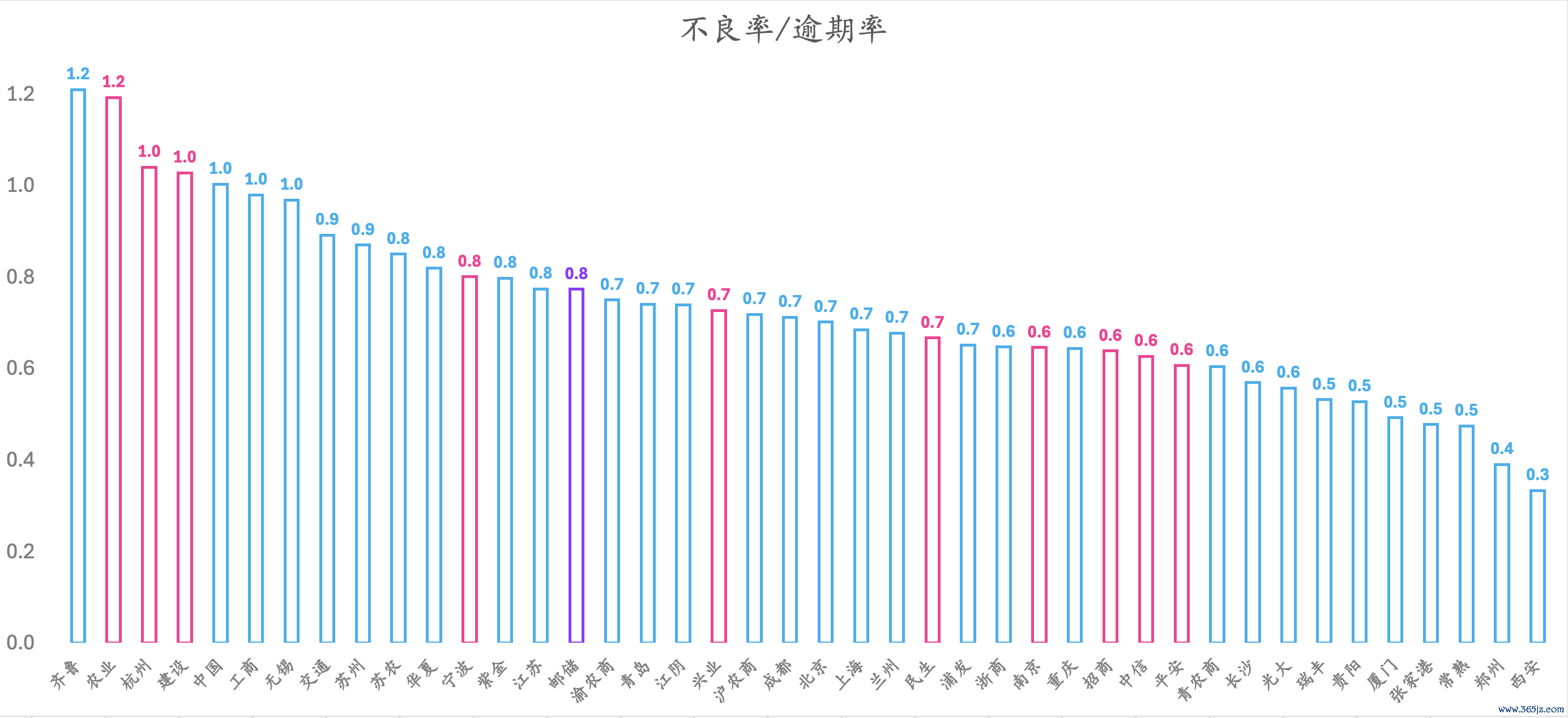

6,不良率 / 逾期率

逾期贷款不一定会全部计入不良贷款。

不良率与逾期率的比值越高,管帐花式可能就愈加严格。邮储银行的这一比值相对来说照旧比较高的。图中最右侧的西安银行,你是若何回事?不懂。

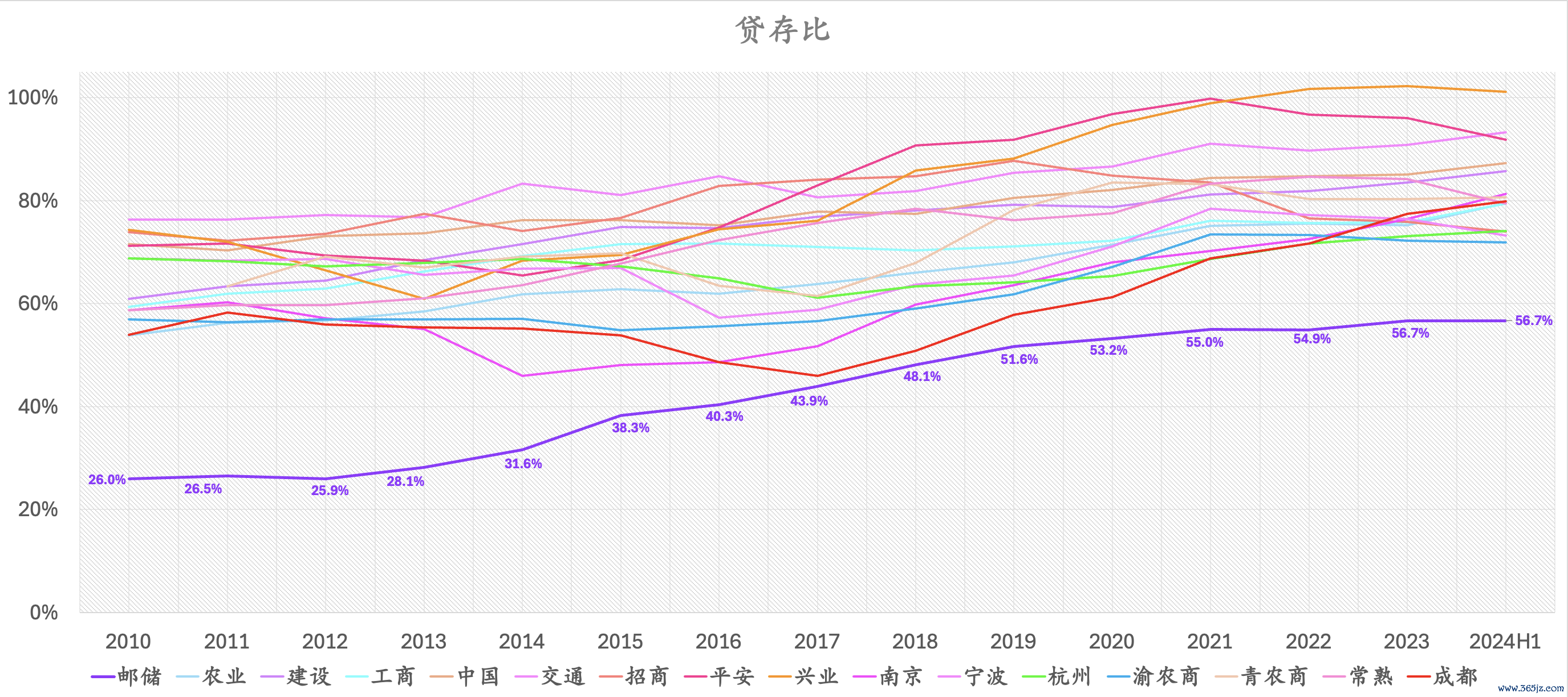

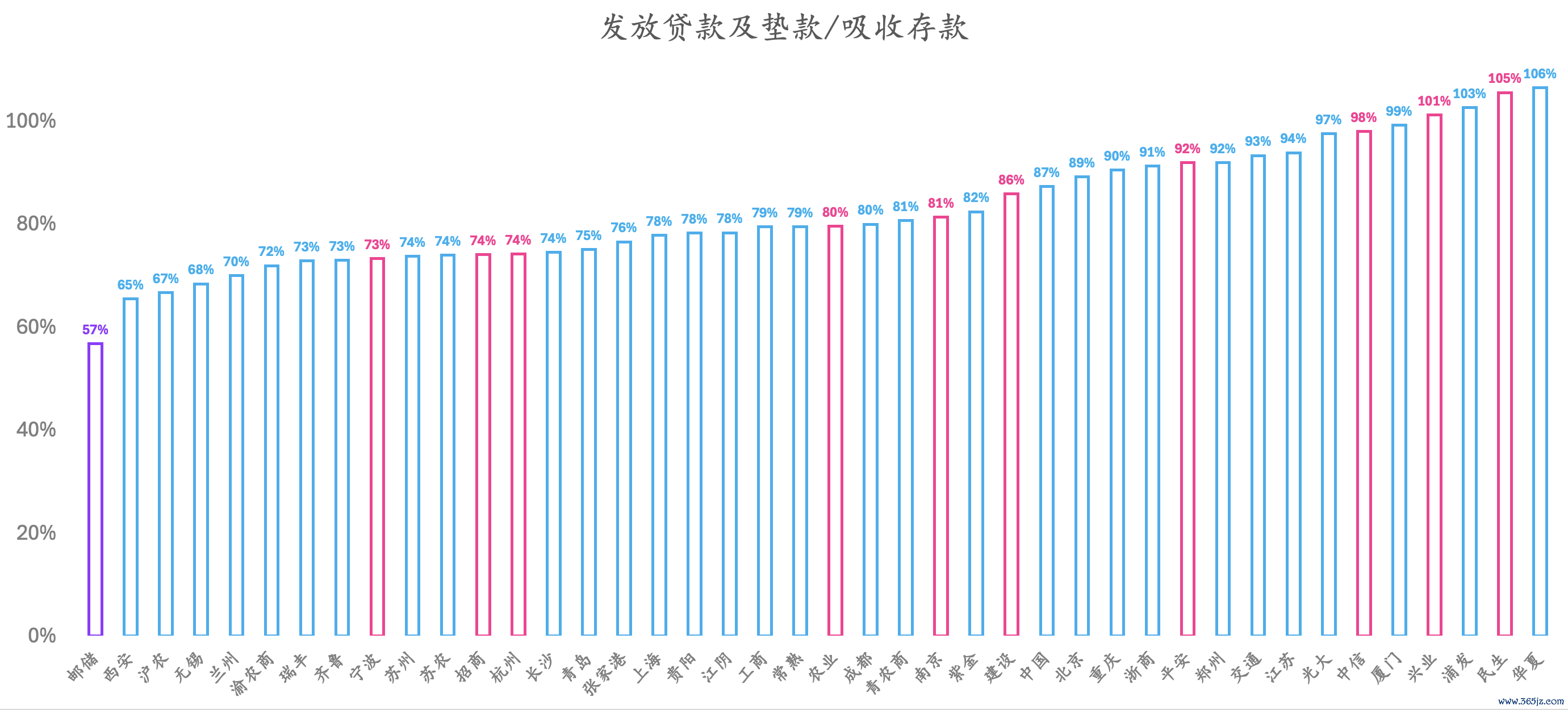

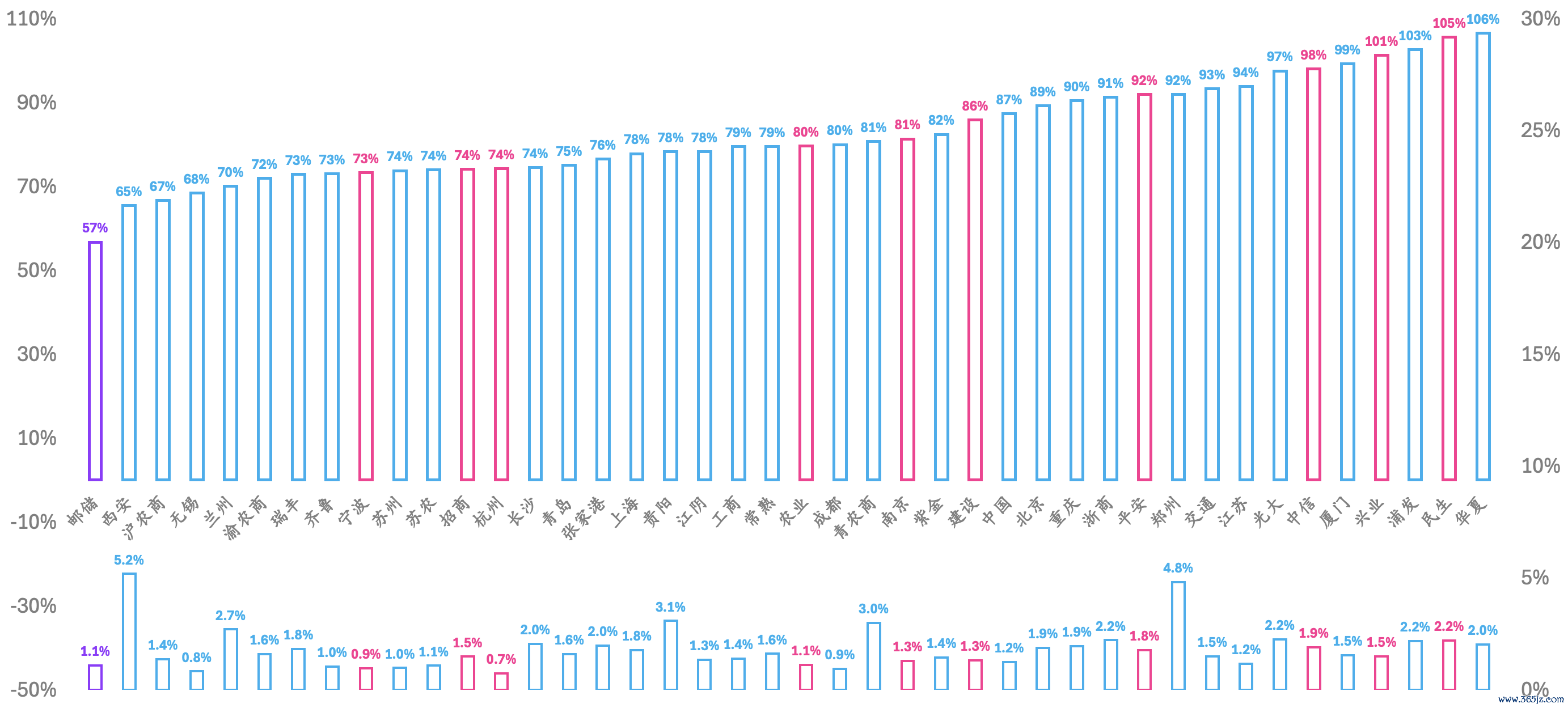

7,贷存比:

贷存比,拉近来看,2024H1:

邮储银行是我国最为年青的银行,由于起步晚,莫得若干历史包袱。同期,其披发贷款及垫款占领受进款总和的比例,亦然系数上市银行中最低的!

论银行的发展空间谁最大?只是从这个办法来看,明显即是邮储银行。

将逾期率、贷存比拿到一皆来看,如下:

为什么说邮储银行相当稀奇?

图中最左侧,邮储银行不仅贷存比最低,逾期率亦然很低的!

邮储银行的成长性,并不是只是说说辛勤,而是仍是在过往的事迹推崇中部分地体现出来了。

贯注了,这是邮储银行的增长后劲暂时还莫得开释出来,就仍是体现出来的成长性。在共同富饶的宏不雅策略指示下,待邮储银行实在的增长后劲透顶开释,咱们可能会看到另一番表象。

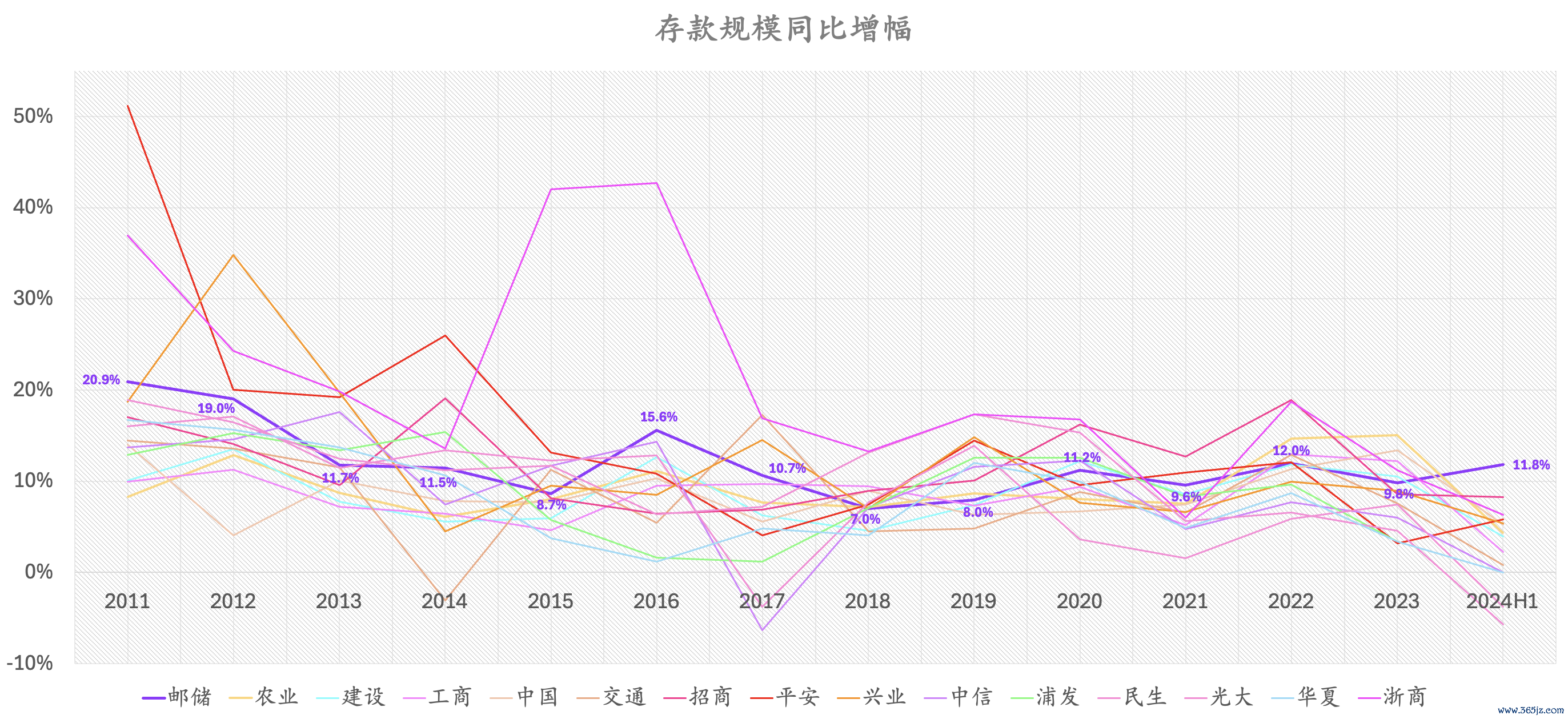

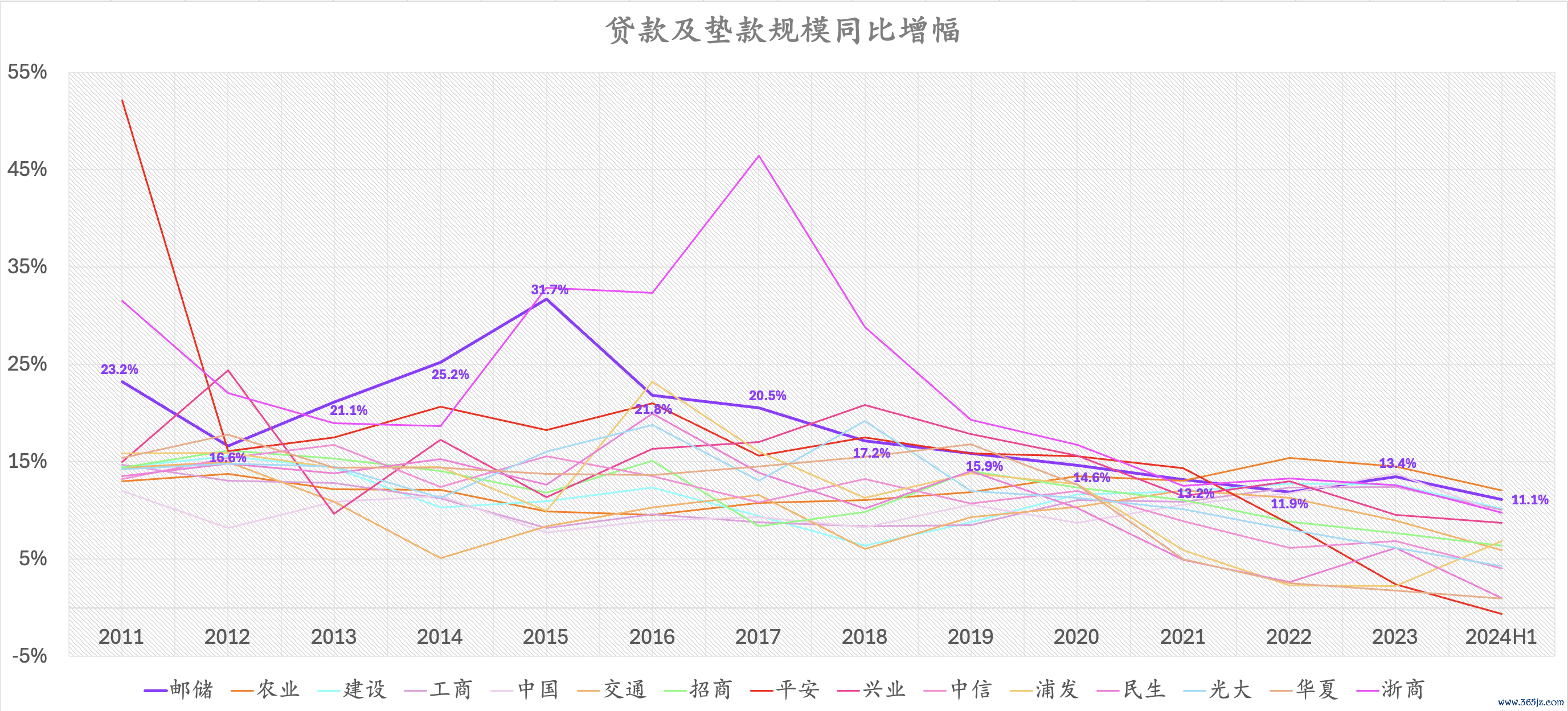

8,进款范畴同比增幅、贷款及垫款范畴同比增幅:

紫色粗线条即为邮储银行。总的来说,邮储银行的成长性推崇并不失神。

进一步细看:

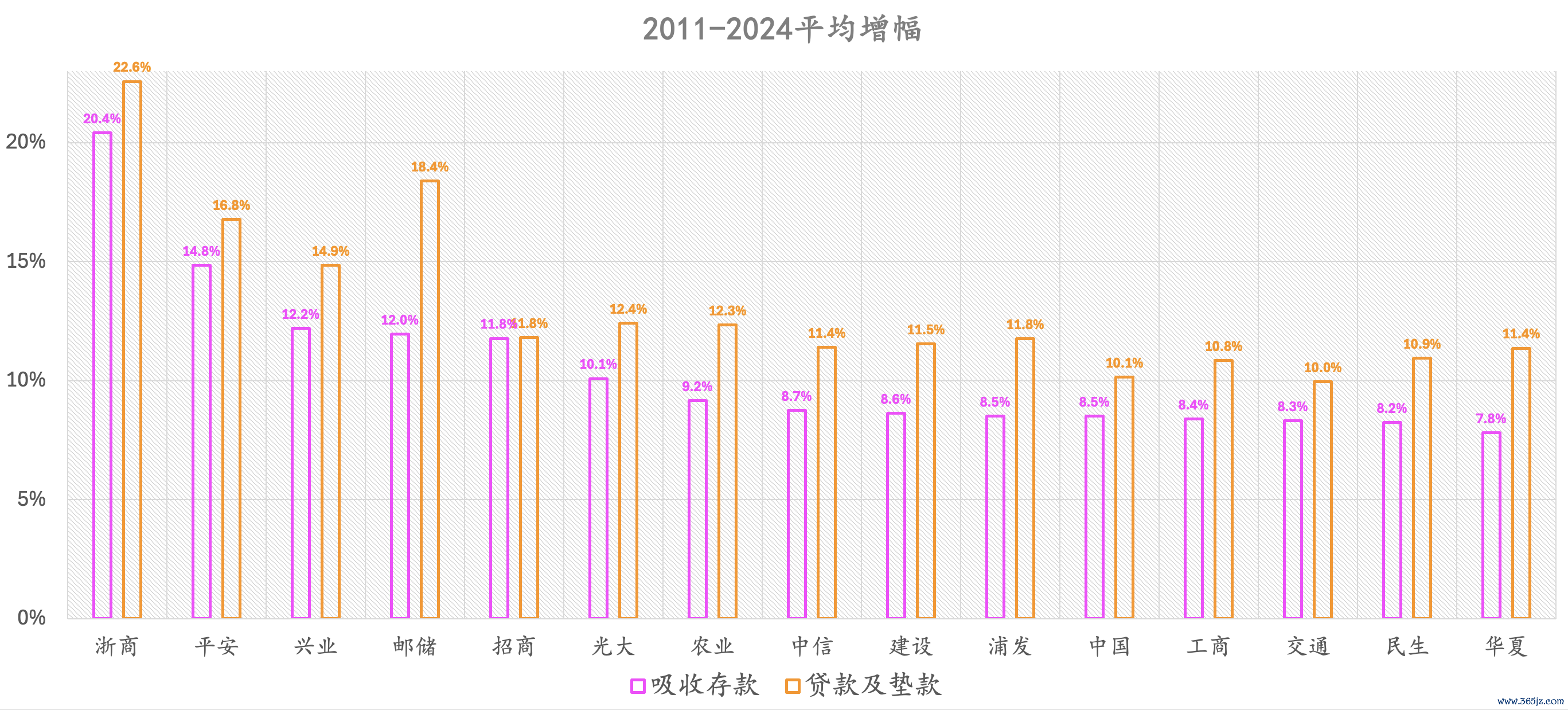

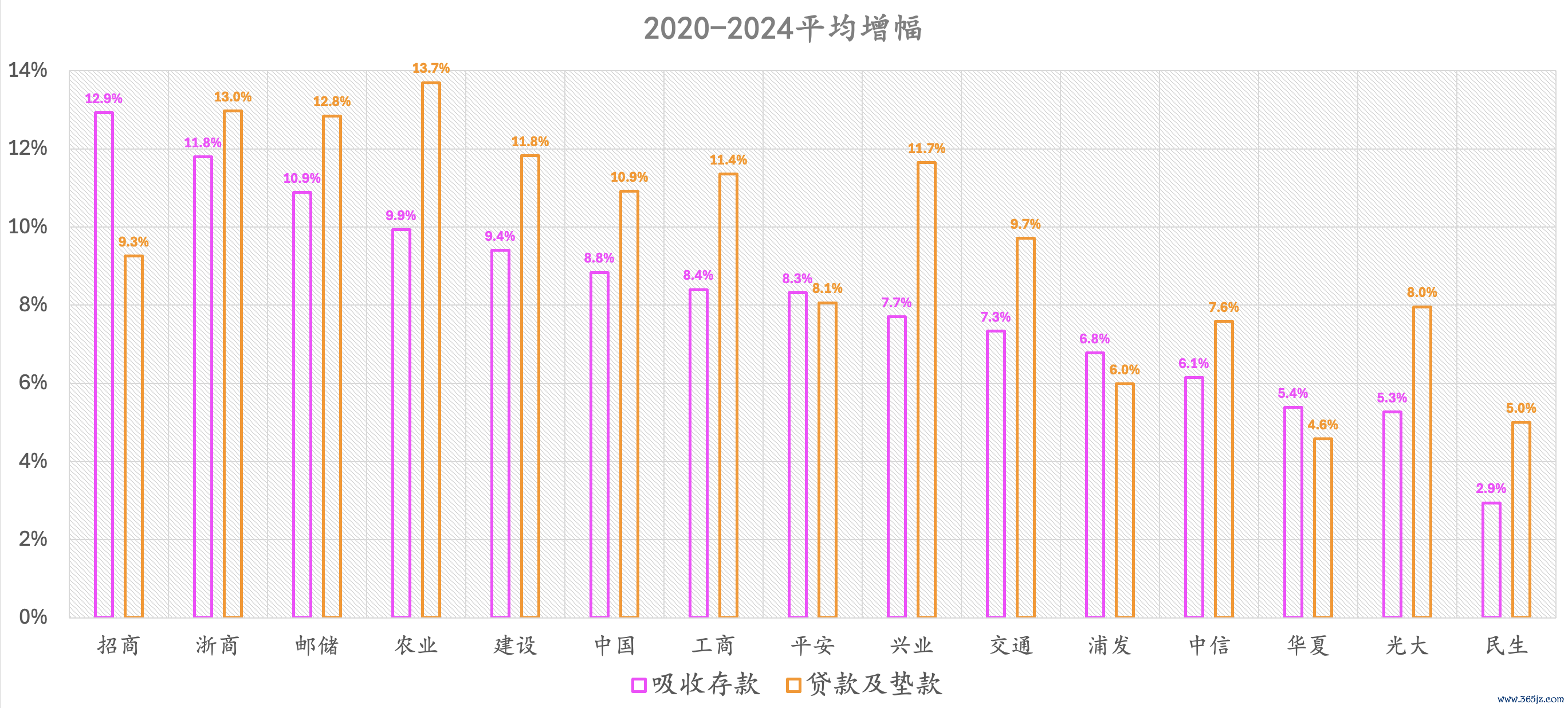

(1)2011-2024H1,进款、贷款范畴同比增幅平均值:

这里取的是近14年的同比增幅平均值。

从左往右,第四列,即是邮储银行。其贷款同比增幅长久平均值,排行第二。其进款同比增幅长久平均值,亦然排行靠前的。

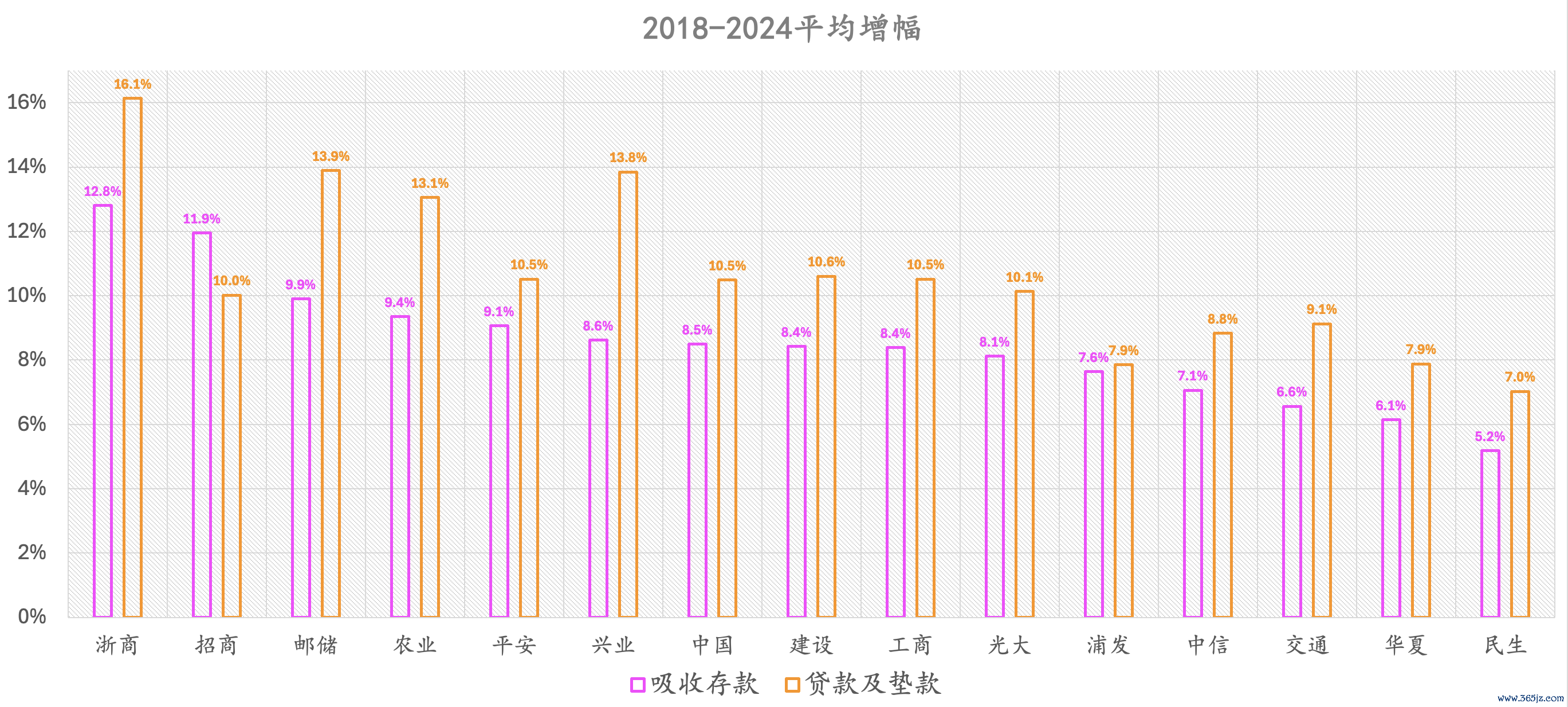

(2)2018-2024H1,进款、贷款范畴同比增幅平均值:

从左往右,第三列,邮储银行。

(3)2020-2024H1,进款、贷款范畴同比增幅平均值:

从左往右,第三列。

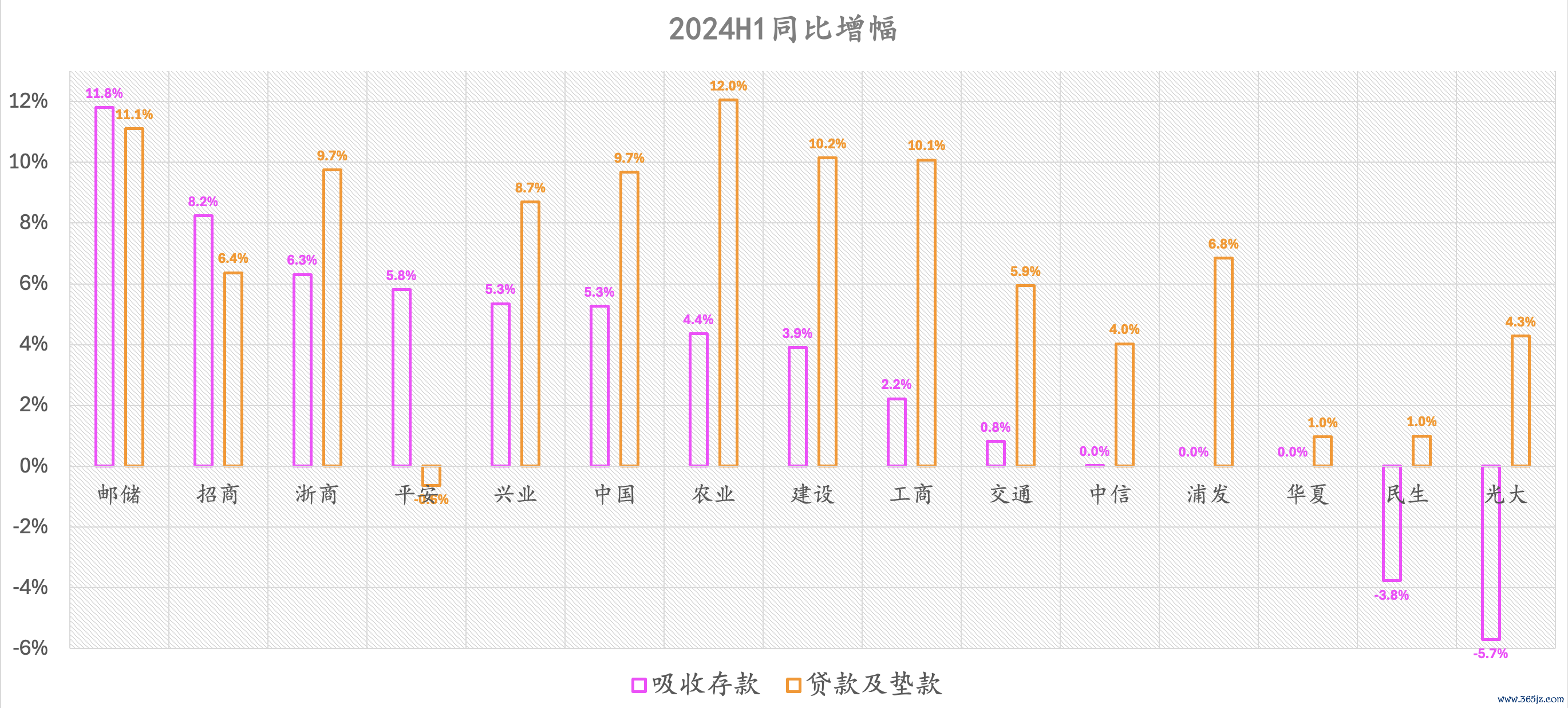

(4)2024H1,进款、贷款范畴同比增幅:

图中最左侧,邮储银行。

图中最右侧,致使出现了负增长的银行。

在宏不雅经济相对不是那么景气的岁月,邮储银行的成长性推崇,依然相对强劲!

进款、贷款的增长,最终落到实处,即是体面前名义上的收入和净利润上面。接下来,就看收入和净利润的长久推崇。

9,收入、净利润同比增幅平均值:

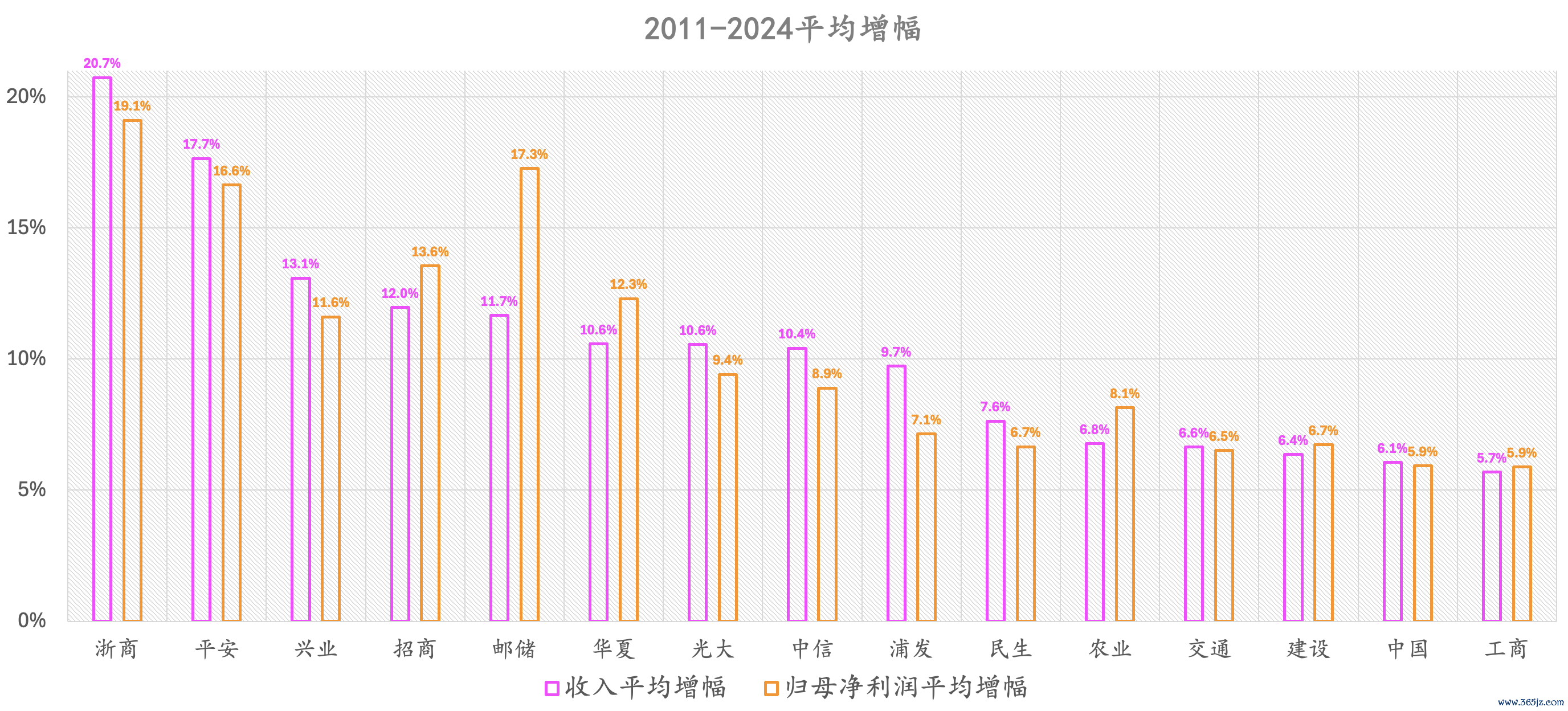

(1)2011-2024H1,收入、净利润同比增幅平均值:

这里取的是近14年的同比增幅平均值。

从左往右,图中第五列,即是邮储银行。

岂论是收入照旧净利润的成长性推崇,邮储银行都不失神。

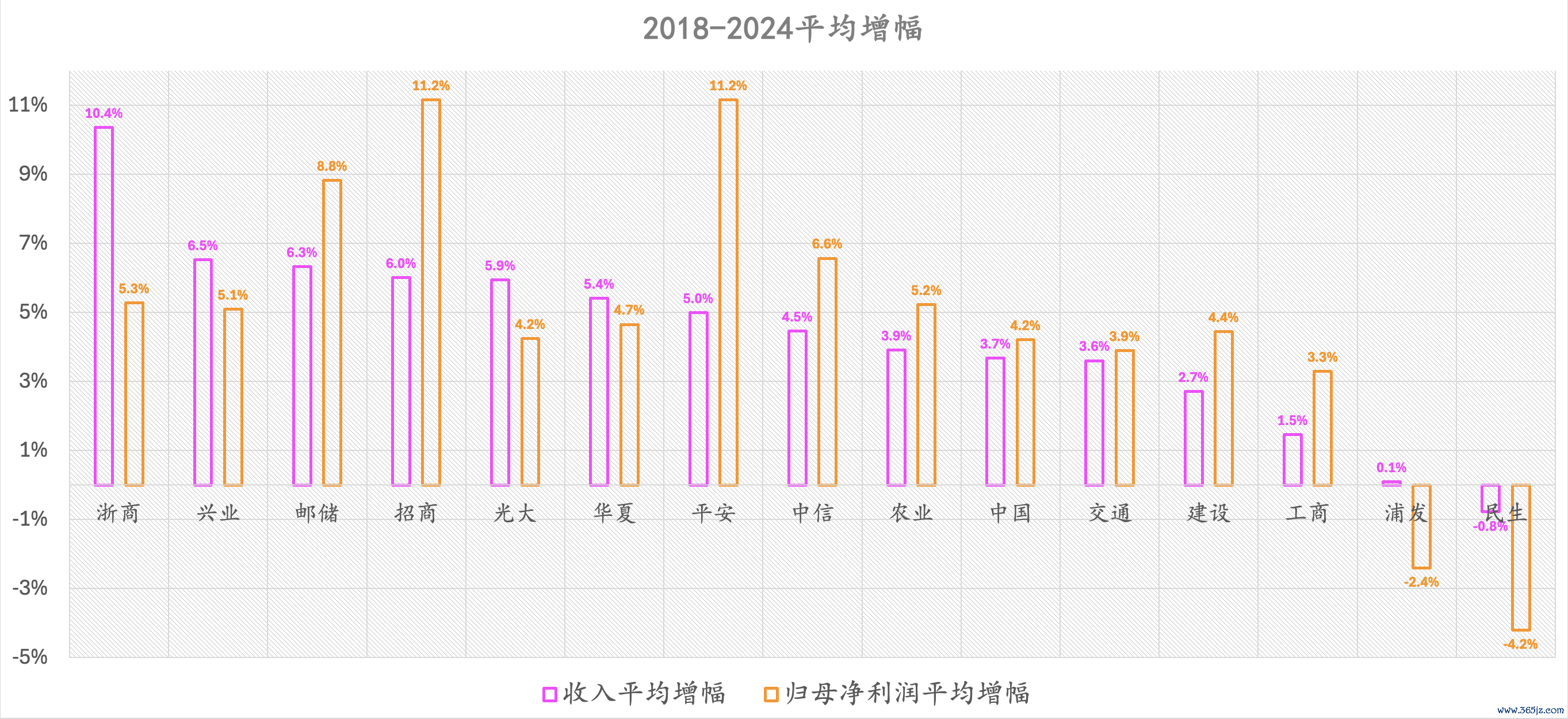

(2)2018-2024H1,收入、净利润同比增幅平均值:

从左往右,图中第三列。

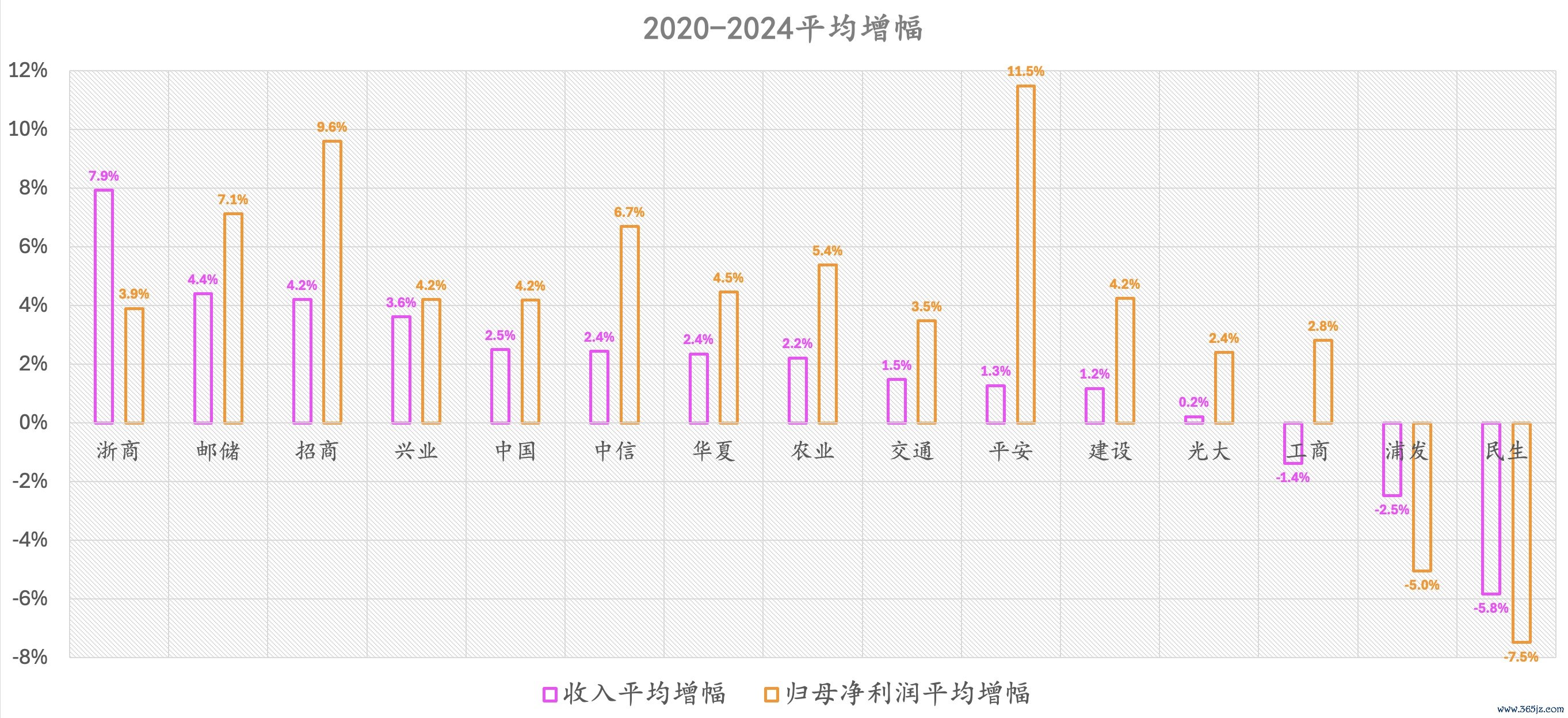

(3)2020-2024H1,收入、净利润同比增幅平均值:

从左往右,图中第二列,即是邮储银行。

图中最右侧,咱们致使不错看到一些出现负增长的银行。

近几年,房地产行业出现了漂泊。

那么,与房地产息息商量的银行业,又是怎么一番表象呢?

通过银行对房地产业的贷款情况,咱们不错瞟见一些银行风控的情况。

邮储银行不仅稀奇,风控还作念得很好。

【要点:对于本文,请自行查对数据准确性,不保证不雅点客不雅性,切勿当作任何投资依据或企业评价依据!迎接纠错~】

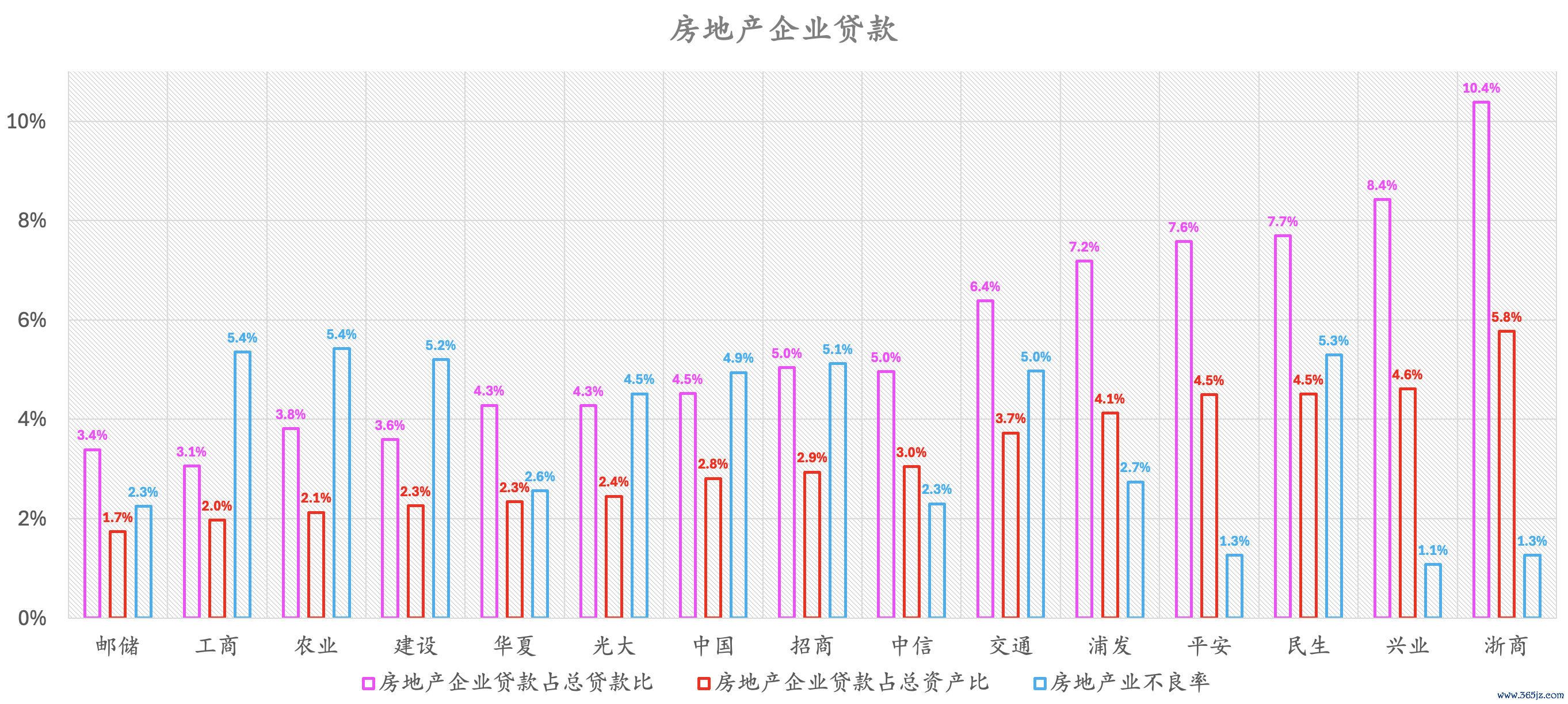

10,银行对房地产企业的贷款情况:

(1)2024H1,房地产企业贷款不良率、占总贷款比、占总钞票比:

图中最左侧,邮储银行,不仅房地产企业贷款不良率偏低,而且其对房地产企业的贷款投放范畴也很小。邮储银行的风控意志照旧很强的。

有东谈主要说,只看2024H1,压根看不出来啥,毕竟当年几年发生了什么,这里是看不到的。

那么,咱们就拉永劫分来再行注目。

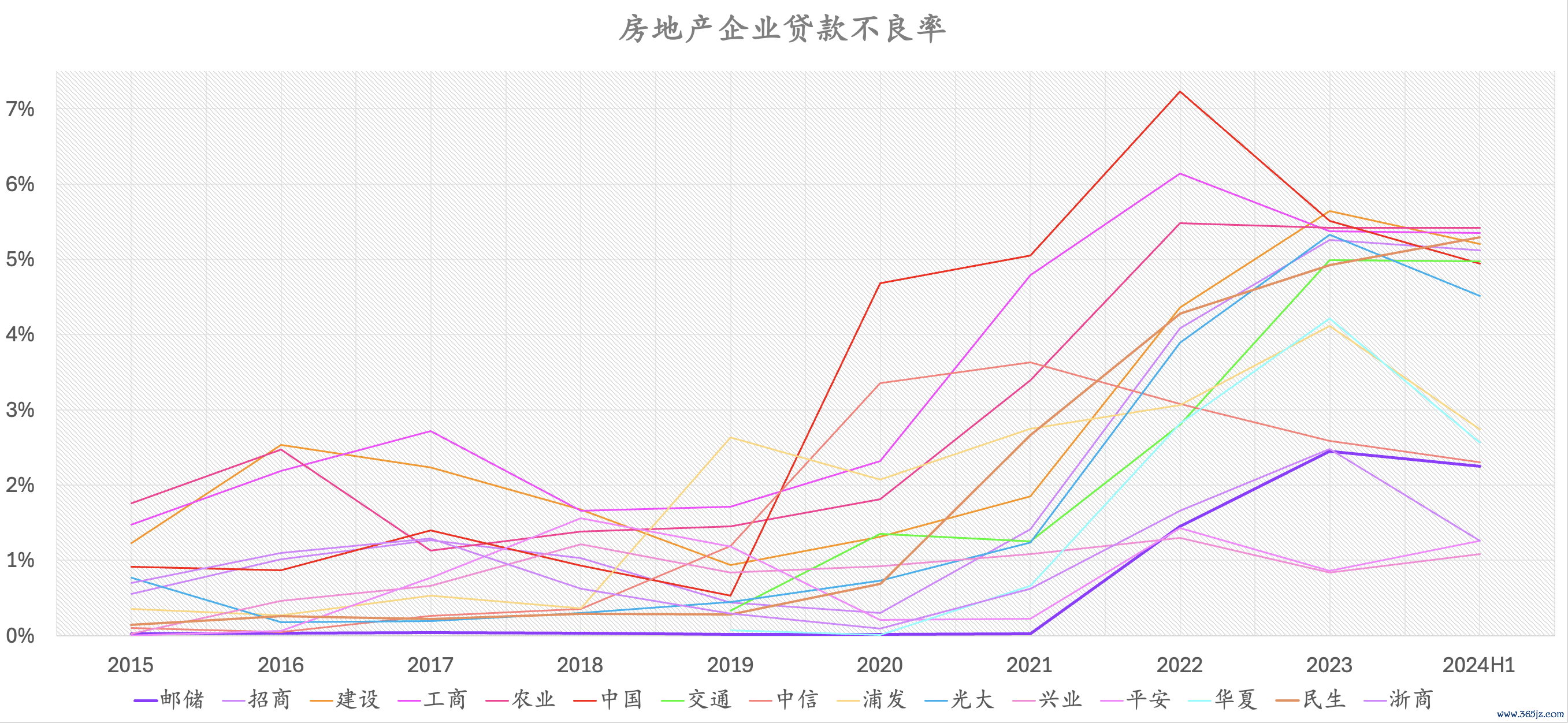

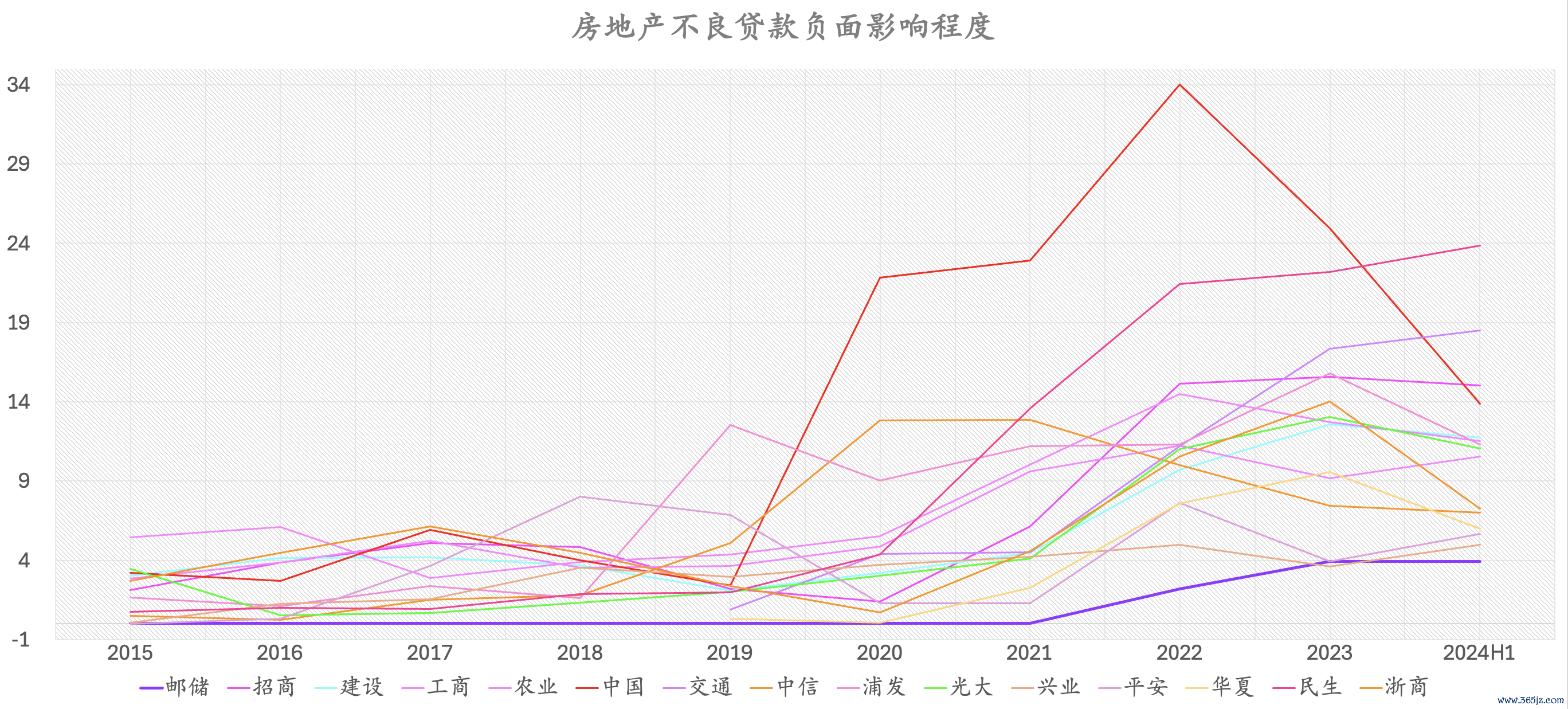

(2)2015-2024H1,房地产企业贷款不良率:

图中,聚积下方,紫色粗线条,即是邮储银行。邮储银行的房地产企业贷款不良率相对偏低。

总的来说,近几年房地产企业贷款不良率大幅攀升,这与咱们的松懈印象应该是匹配的:房地产行业果然出现了一些漂泊。

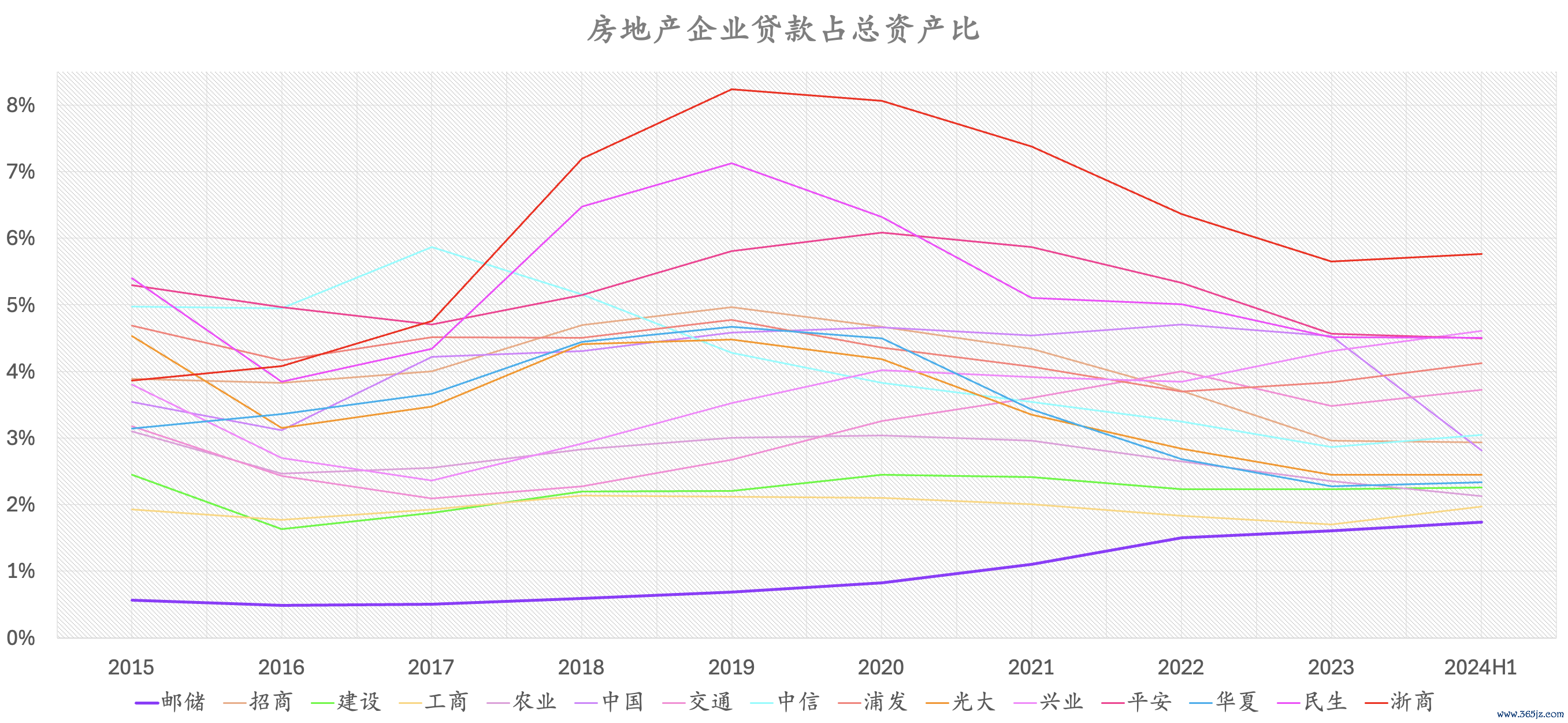

只是只看不良率是不够的,还得看到底有多大比例的钞票建树到了房地产企业贷款上面。

(3)2015-2024H1,房地产企业贷款占总钞票比:

图中最下侧,长久来看,邮储银行最低。

岂论是短期照旧长久,邮储银行对房地产企业的贷款,都显得比较严慎。

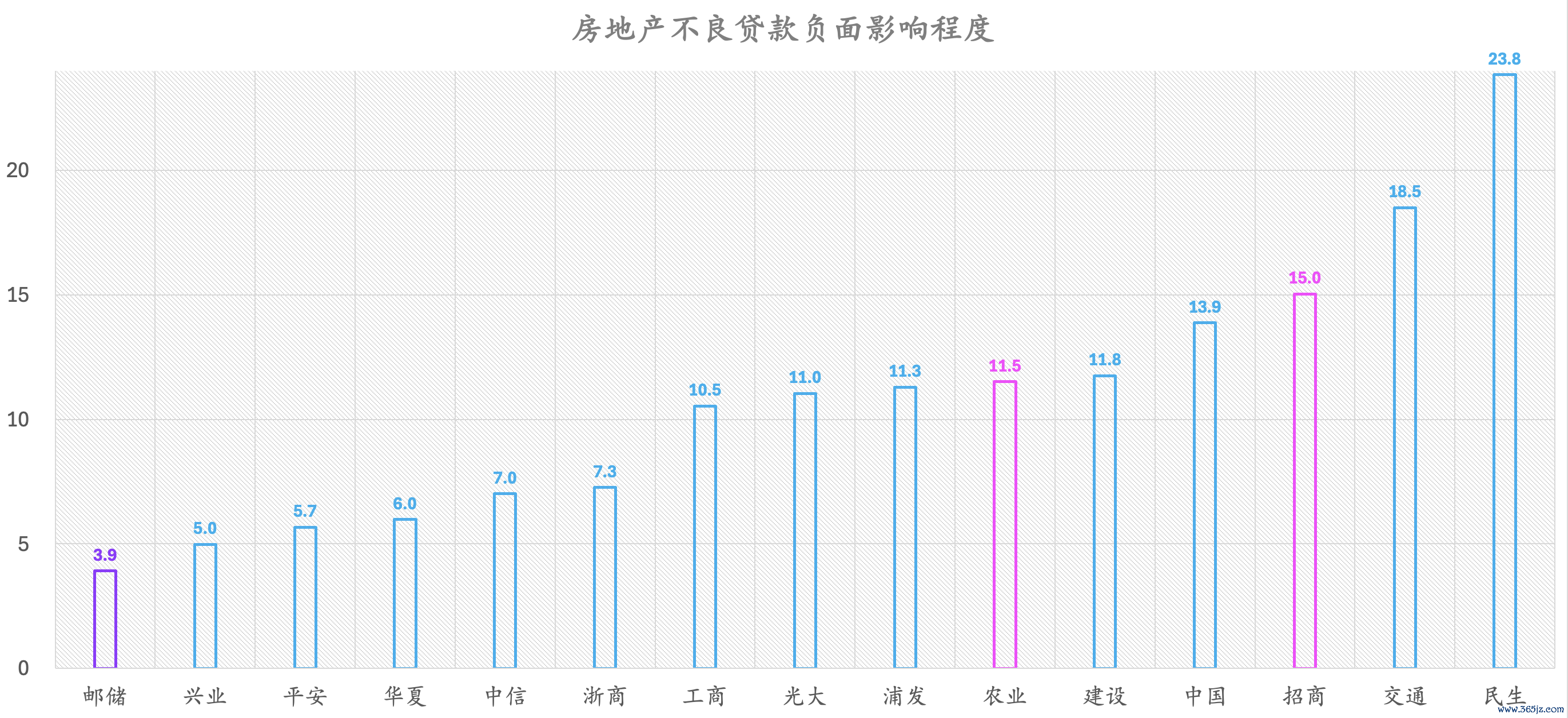

若是以上这两张图的想路还不够明晰,我面前再创造一个办法,房地产不良贷款对银行的负面影响进程:

诡计公式:

房地产不良贷款负面影响进程 = 房地产贷款不良率 X 房地产企业贷款占总钞票比 X 10000

这即是把房地产企业贷款不良率、房地产企业贷款占总钞票比,这两者拿到一皆来进行详细评估。

图中最下侧,该办法,预感之中,邮储银行依然是明显偏低的。

时分拉近,2024H1:

图中最左侧,2024H1,房地产不良贷款负面影响进程最低的,即是邮储银行。

临了,给大家看一个许多东谈主最为温煦的一个办法。

11,风险加权钞票占总钞票比(2024H1):

面前,仅有设备银行、招商银行、工商银行、中国银行、农业银行、交通银行实行了高等法。因此,其他银行在图中的数据,都是我相当主不雅地松懈估算出来的值。估算的依据,即是招商银行在某年年报中深远的权重法、高等法商量数据对比。这是一组相当粗疏的数据,无意不错响应苟简情况,权当自娱自乐,迎接纠错。

图中最左侧,邮储银行,再一次让我看到了一个相当稀奇的存在。

【我写了一册书】京东购买相接:京东自营店《价值成长周期股》

$邮储银行(SH601658)$ $招商银行(SH600036)$ $设备银行(SH601939)$

欧洲杯体育

欧洲杯体育